البنوك المركزية تفقد السيطرة.. لماذا يعتبر الذهب والفضة الملاذ الأخير رغم الهدوء؟

تقرير التضخم في مؤشر أسعار المستهلكين الأمريكي، وشهادة "باول"، وبداية موسم أرباح الربع الثاني في بؤرة الاهتمام هذا الأسبوع.

يعتبر بالانتير سهم شراء مع إعداد الرسم البياني الفني الصاعد.

يعتبر دلتا إيرلاينز سهم بيع مع الأرباح المخيبة للآمال، والتوجيهات على السطح.

-

هل تبحث عن المزيد من الأفكار التجارية القابلة للتنفيذ؟ تخفيضات InvestingPro الصيفية مباشرة!

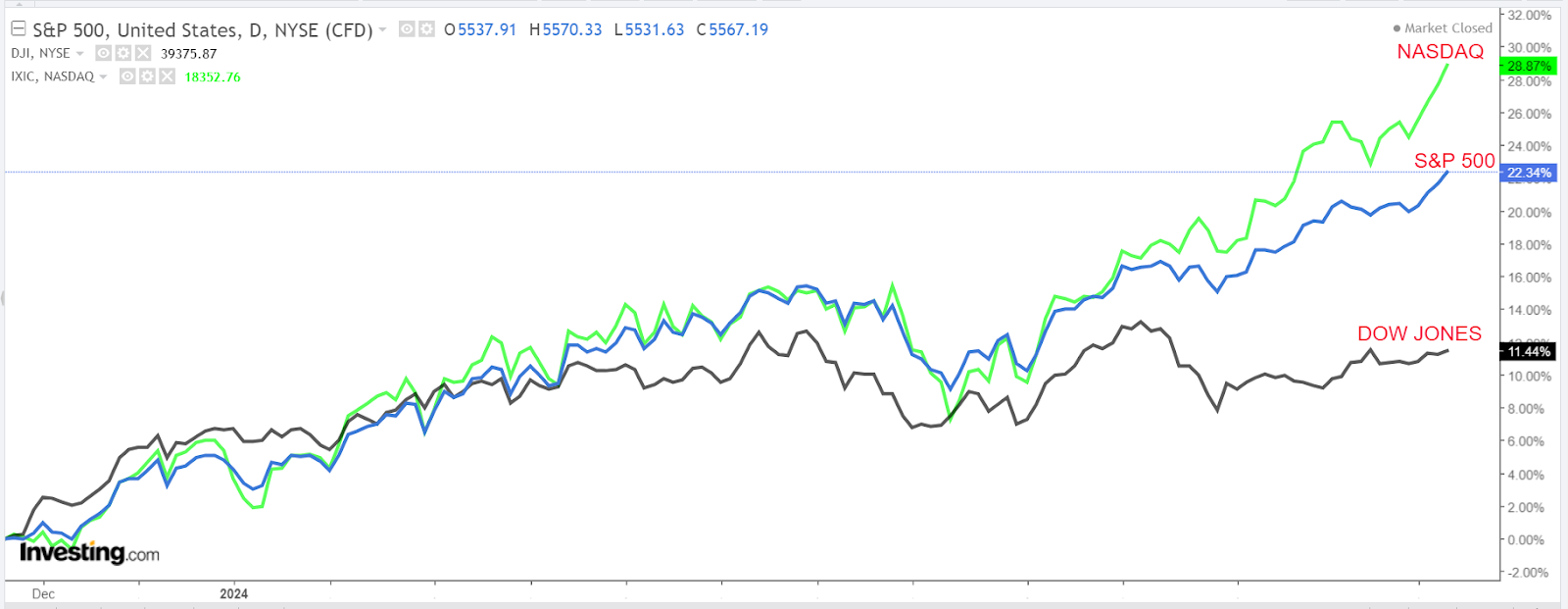

أغلقت الأسهم الأمريكية تعاملاتها على ارتفاع يوم الجمعة لتحقق أسبوعًا رابحًا آخر حيث أنهى كل من مؤشر إس اند بي 500 و ناسداك المركب عند مستويات قياسية جديدة بعد أن عزز تقرير الوظائف الأخير الآمال في خفض سعر الفائدة في الخريف من الاحتياطي الفيدرالي.

وعلى مدار الأسبوع، ارتفع المؤشران القياسيان إس أند بي 500 وناسداك ذو الثقل التكنولوجي بنسبة 2% و3.5% على التوالي، بينما ارتفع المؤشران داو جونز الصناعي المتوسط بنسبة 0.7%.

المصدر: Investing.com

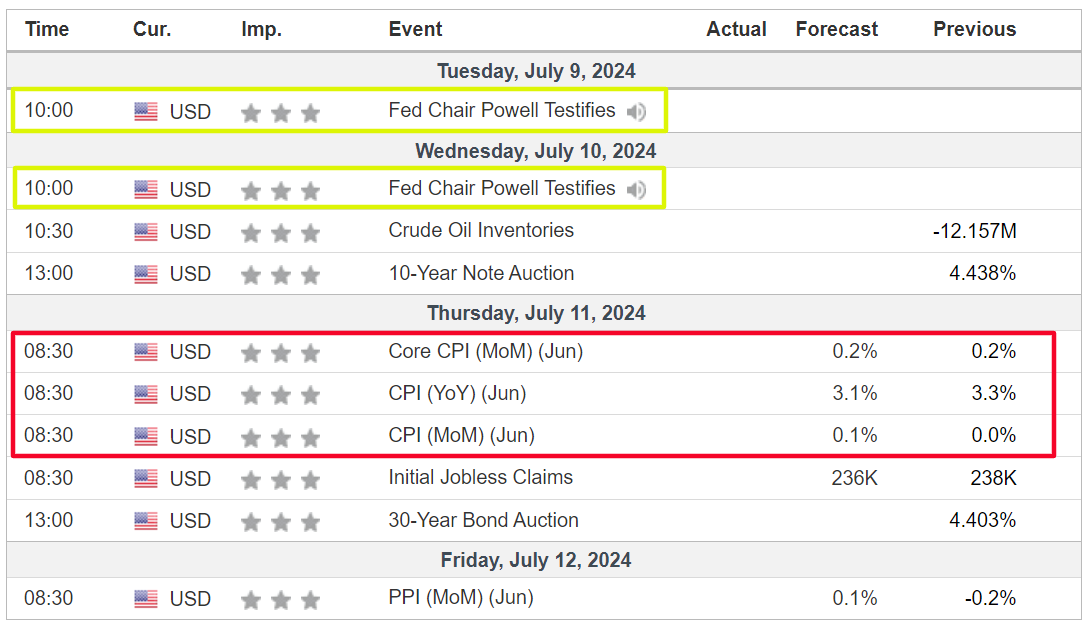

سيشهد الأسبوع المقبل شهادة رئيسية في الكونجرس من رئيس مجلس الاحتياطي الفيدرالي جيروم باول حيث يبحث المستثمرون عن المزيد من الأدلة حول التوقعات بشأن الاقتصاد والتضخم وأسعار الفائدة.

ويقوم المتداولون حاليًا بتسعير ما يقرب من 78% من احتمالية أن يقوم البنك المركزي بتخفيض أسعار الفائدة بنسبة 25 نقطة أساس في اجتماعه في سبتمبر وفقًا لموقع Investing.com أداة مراقبة الاحتياطي الفيدرالي.

وفي الوقت نفسه، سيكون تقرير تضخم أسعار المستهلكين في الولايات المتحدة لشهر يونيو الأهم على الأجندة الاقتصادية، والذي من المتوقع أن يُظهر ارتفاع مؤشر أسعار المستهلكين السنوي بنسبة 3.1%، متباطئًا من الزيادة البالغة 3.3% المسجلة في مايو.

وسيصاحب بيانات مؤشر أسعار المستهلكين صدور أحدث الأرقام الخاصة بأسعار المنتجين، والتي ستساعد في استكمال صورة التضخم.

المصدر: Investing.com

من ناحية أخرى، من المقرر أن يبدأ موسم الأرباح الجديد مع صدور عدد كبير من تقارير أرباح البنوك الكبرى. كذلك، من المقرر أن يقدم كل من المقرضين الرئيسيين جيه بي مورجان (بورصة نيويورك:JPM)، وويلز فارجو (بورصة نيويورك:WFC)، وسيتي جروب (بورصة نيويورك:C) نتائجهم الفصلية يوم الجمعة.

وبغض النظر عن الاتجاه الذي ستسلكه السوق، فإنني أسلط الضوء أدناه على سهم من المحتمل أن يكون مطلوبًا وآخر قد يشهد هبوطًا جديدًا. ومع ذلك، تذكر أن الإطار الزمني الخاص بي هو للأسبوع المقبل فقط، من الاثنين 8 يوليو - الجمعة 12 يوليو.

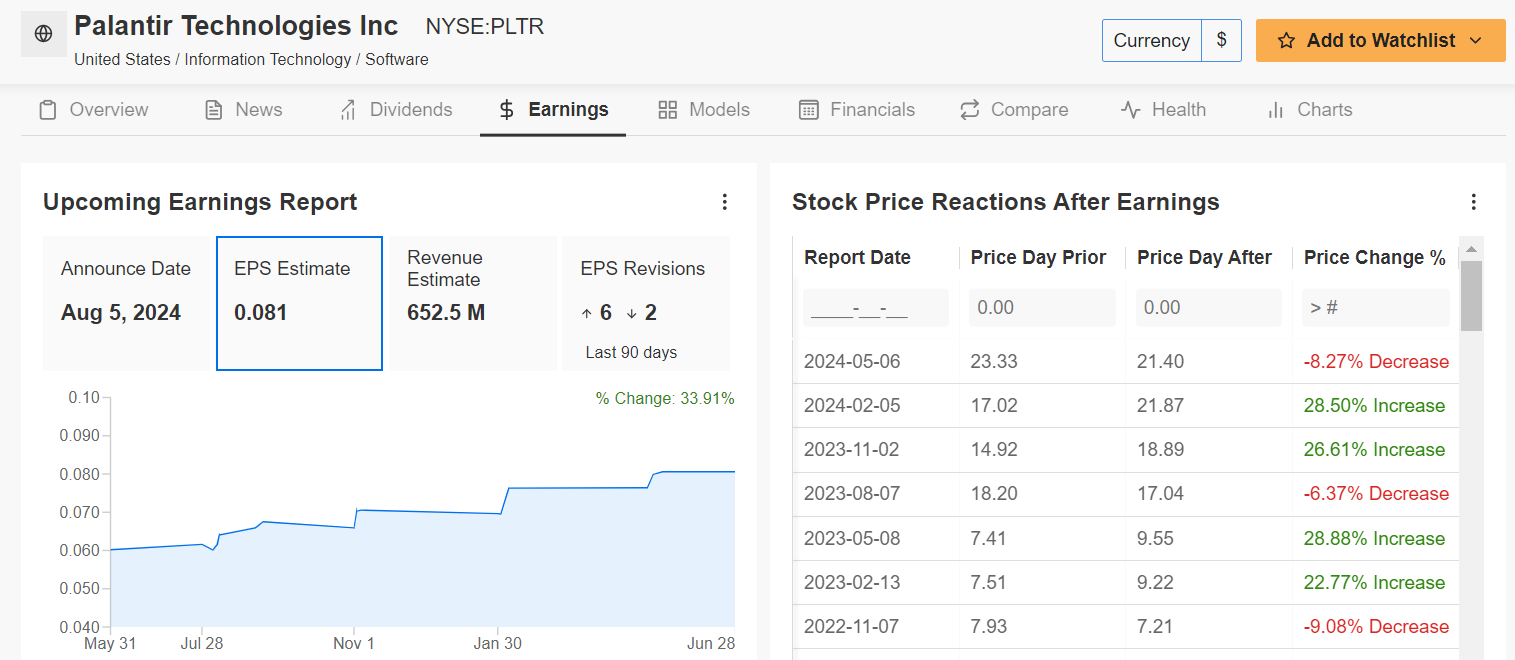

سهم ينصح بشرائه: بالانتير

أتوقع أن يواصل سهم بالانتير (بورصة نيويورك:PLTR) اتجاهه الصاعد حيث تبدو أسهم شركة برمجيات التطبيقات مهيأة لاختراق كبير هذا الأسبوع بسبب إعداد الرسم البياني الفني الصاعد.

وكما هو موضح أدناه، يُظهر الرسم البياني الفني للسهم تصحيحًا تصاعديًا يضع سهم PLTR في وضع يسمح له بحركة كبيرة فوق 30 دولارًا.

المصدر: Investing.com

يتم تداول PLTR حاليًا عند 27.23 دولارًا، أي أقل بقليل من ذروته في عام 2024 عند 27.50 دولارًا التي وصل إليها في 7 مارس، ويستعد PLTR لاختراق قاعدة كبيرة تشكلت من أواخر عام 2021 إلى أوائل عام 2024. ولا تزال هذه القاعدة الكبيرة في مكانها بقوة فوق 22 دولارًا، مما يشير إلى دعم قوي وإمكانية ارتفاعها إلى مستويات 27.50 دولارًا - 29.30 دولارًا و30.30 دولارًا - 33.50 دولارًا.

وقد ارتفعت الأسهم بنسبة 58.6% منذ بداية العام وحتى تاريخه وسط إثارة حول الدور الرائد لشركة البيانات الضخمة في مجال الذكاء الاصطناعي. عند المستويات الحالية، تبلغ القيمة السوقية لشركة صناعة البرمجيات ومقرها دنفر بولاية كولورادو 60.6 مليار دولار.

وكانت شركة بالانتير في طليعة الابتكارات في مجال الذكاء الاصطناعي، مستفيدة من منصاتها المتطورة لتحليل البيانات، وهي منصة بالانتير فاوندري وبالانتير جوثام. ومع تزايد طلب الشركات على تحليلات البيانات القائمة على الذكاء الاصطناعي، تتمتع بالانتير بمكانة جيدة للاستفادة من هذا الاتجاه.

وبالإضافة إلى ذلك، يجب أن يلاحظ المستثمرون أيضًا أنه من المقرر أن تعلن شركة بالانتير عن أرباحها للربع الثاني في أوائل أغسطس. وبالنظر إلى أداء الشركة الأخير ومسار النمو المتفائل، يمكن أن يكون تقرير الأرباح هذا بمثابة محفز إيجابي آخر للسهم.

المصدر: InvestingPro

أصبح المحللون متفائلين على نحو متزايد بشأن الشركة المتخصصة في استخراج البيانات قبل الطباعة، وفقًا لاستطلاع أجرته InvestingPro، والذي كشف أن ستة من أصل ثمانية محللين شملهم الاستطلاع قد عززوا توقعاتهم للأرباح لتعكس مكاسب بنسبة 34% تقريبًا عن تقديراتهم الأولية.

ومن المتوقع أن تحقق بالانتير أرباحًا بقيمة 0.08 دولار للسهم الواحد، محققةً تحسنًا بنسبة 60% عن أرباحها التي بلغت 0.05 دولار في الربع نفسه من العام السابق. وفي الوقت نفسه، من المتوقع أن تقفز الإيرادات بنسبة 22.4% لتصل إلى 652.5 مليون دولار، مستفيدة من الطلب القوي على أدوات وخدمات تحليل البيانات من العملاء الحكوميين والتجاريين.

اشترك الآن في InvestingPro بخصم 50% واحصل على خصم 50% على محفظتك الاستثمارية قبل أي شخص آخر!

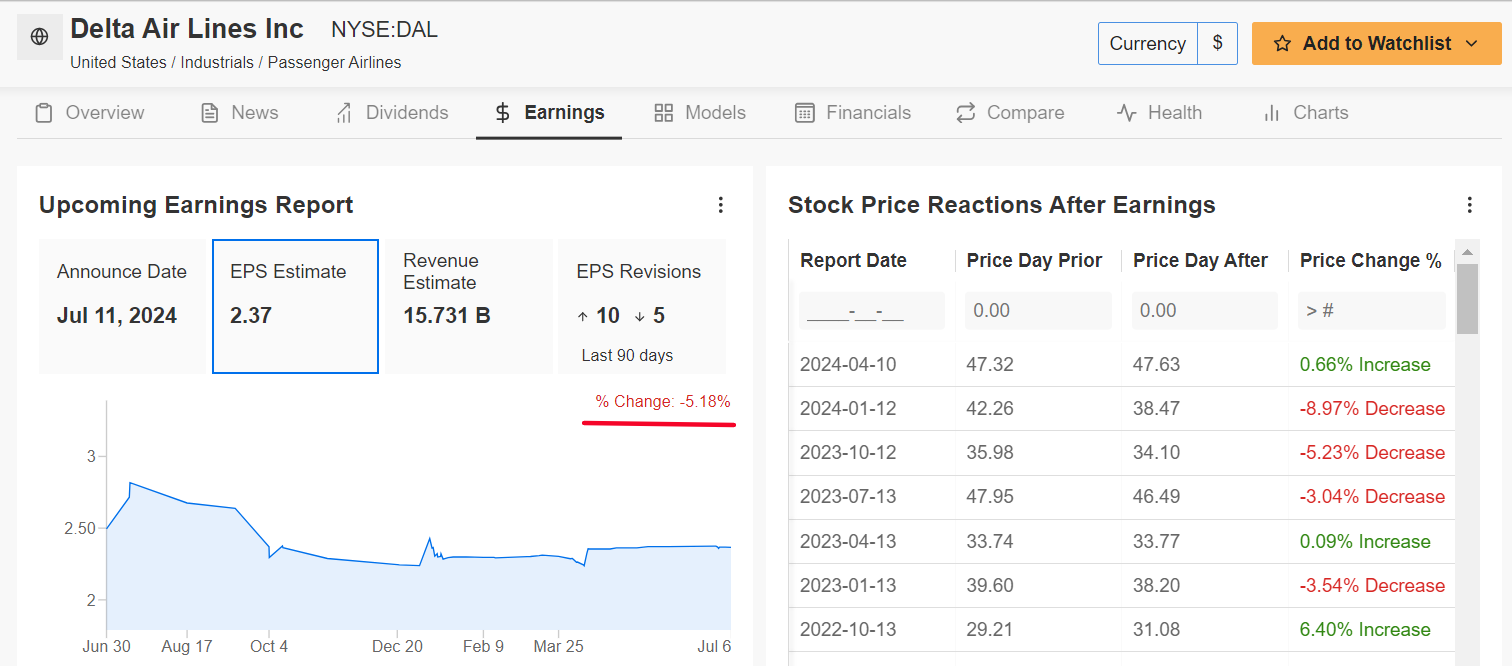

سهم آخر ينصح ببيعه: دلتا إيرلاينز

على الجانب الآخر، فإن سهم دلتا إيرلاينز (بورصة نيويورك:DAL) سهم يجب تجنبه هذا الأسبوع. حيث إنه من المتوقع أن تصدر دلتا تحديثها للربع الثاني قبل افتتاح تعاملات السوق الأمريكية يوم الخميس في الساعة 6:30 صباحًا بالتوقيت الشرقي. ولسوء الحظ، فإن التوقعات ليست واعدة.

وتواجه صناعة الطيران رياحًا معاكسة كبيرة وسط مخاوف بشأن ضعف الطلب على السفر الجوي. وقد أدى ضعف إنفاق المستهلكين، مدفوعًا بالبيئة الاقتصادية الصعبة، إلى الضغط على إيرادات شركة دلتا وربحيتها. ومن المرجح أن ينعكس هذا الاتجاه على أرباح دلتا في الربع الثاني من العام وعلى توجيهاتها المالية، مما يجعل السهم رهانًا محفوفًا بالمخاطر.

ووفقًا لسوق الخيارات، يقوم المتداولون بتسعير تأرجح بنسبة 6% تقريبًا في أي من الاتجاهين لسهم DAL بعد صدور هذه البيانات.

المصدر: InvestingPro

وترى وول ستريت أن شركة الطيران التي تتخذ من أتلانتا بولاية جورجيا مقراً لها ستحقق أرباحاً قدرها 2.37 دولار للسهم في ربع يونيو الماضي، بانخفاض 11.6% عن ربحية السهم البالغة 2.68 دولار في الفترة نفسها من العام الماضي، بسبب ارتفاع ضغوط التكلفة وتراجع هوامش التشغيل.

وعلى الرغم من قيام 10 من أصل 15 محللاً استطلعت آراؤهم من قبل InvestingPro بمراجعة توقعاتهم للأرباح بالزيادة قبل صدور التقرير، إلا أن التقديرات لا تزال أقل مما كانت عليه سابقاً، مما يعكس بيئة التشغيل الصعبة.

وفي الوقت نفسه، من المتوقع أن ترتفع إيرادات الناقل الجوي القديم بنسبة 7.7% سنويًا لتصل إلى 15.73 مليار دولار أمريكي.

وبالنظر إلى المستقبل، أعتقد أن إد باستيان، الرئيس التنفيذي لشركة دلتا، سيقدم توقعات مخيبة للآمال للسنة المالية 2025 وسيتبنى نبرة حذرة وسط مخاوف متزايدة من الركود الذي أثار مخاوف بشأن إنفاق المستهلكين.

وقد أغلق سهم DAL عند 46.02 دولارًا يوم الجمعة، وهو أدنى سعر إغلاق له منذ 4 أبريل. حيث انخفضت الأسهم بنسبة 15٪ تقريبًا منذ صعودها إلى ذروة 2024 عند 53.86 دولارًا في 13 مايو.

المصدر: Investing.com

وفقًا للتقييمات الحالية، تبلغ القيمة السوقية لشركة دلتا 29.7 مليار دولار، مما يجعلها شركة الطيران الأمريكية الأكثر قيمة، متقدمة على نظيراتها في الصناعة مثل شركة ساوث ويست إيرلاينز (بورصة نيويورك:LUV) وشركة يونايتد إيرلاينز وشركة الخطوط الجوية الأمريكية (ناسداك:AAL).

كما تجدر الإشارة إلى أن توقعات دلتا للربحية والتدفق النقدي على المدى القصير تبدو محفوفة بالمخاطر، وفقًا لموقع InvestingPro، الذي يشير إلى ارتفاع أسعار الوقود وزيادة تكاليف صيانة الطائرات كأسباب للقلق.

تأكد من الاطلاع على InvestingPro للبقاء على اطلاع على اتجاه السوق وما يعنيه ذلك بالنسبة لتداولك.

تخفيضات InvestingPro الصيفية متاحة الآن!

يمكن لقراء هذه المقالة الاشتراك في InvestingPro بأقل من 7 دولارات شهريًا كجزء من تخفيضاتنا الصيفية.

لتطبيق الخصم، لا تنسَ استخدام رمزي القسيمة PROTIPS2024 (سنويًا) و PROTIPS20242 (نصف سنوي).

سواء كنت مستثمرًا مبتدئًا أو متداولاً متمرسًا، فإن الاستفادة من InvestingPro يمكن أن تفتح لك عالمًا من الفرص الاستثمارية مع تقليل المخاطر في ظل الظروف الصعبة التي يشهدها العالم من تضخم مرتفع وأسعار فائدة مرتفعة واضطرابات جيوسياسية متزايدة.

اشترك هنا واحصل على إمكانية الوصول إلى:

-

القيمة العادلة: اكتشف على الفور ما إذا كان سعر السهم أقل من قيمته الحقيقية أو مبالغًا فيه.

-

ProPicks: الأسهم الرابحة المختارة بالذكاء الاصطناعي ذات السجل الحافل.

-

فاحص الأسهم: ابحث عن أفضل الأسهم بناءً على مئات المرشحات والمعايير المختارة.

-

أفضل الأفكار: تعرف على الأسهم التي يشتريها المستثمرون المليارديرات مثل وارن بافيت ومايكل بيري وجورج سوروس.

إخلاء المسؤولية: في وقت كتابة هذا التقرير، أنا أتداول على مؤشر إس أند بي 500، و ناسداك 100 عبر صندوق إس بي دي أر للتداول في البورصة إس أند بي 500 (SPY)، وصندوق انفيسكو (NYSE:IVZ) كيو كيو كيو تراست للتداول في البورصة (QQQ). كما أنني أشتري أيضًا صندوق المؤشرات المتداولة (بورصة نيويورك:XLK لقطاع التكنولوجيا اس بي دي أر ).

وقد أعيد موازنة محفظتي من الأسهم الفردية وصناديق الاستثمار المتداولة بانتظام بناءً على التقييم المستمر للمخاطر لكل من بيئة الاقتصاد الكلي والبيئة المالية للشركات.

الآراء التي تمت مناقشتها في هذه المقالة هي رأي الكاتب فقط ولا ينبغي اعتبارها نصيحة استثمارية.