عاجل: في ختام الجلسة الأمريكية اليوم...تراجع الذهب وقفزة هائلة للنفط

مع بقاء أسبوع واحد فقط قبل الانتخابات الرئاسية الأمريكية، هناك شعور متزايد بعدم اليقين في الأجواء. يتساءل المستثمرون عن كيفية وضع أموالهم، ويستعدون لاحتمالية حدوث تقلبات كبيرة وتحولات في السوق.

في حين أن بعض صناديق التحوط تقوم بتحركات جريئة فيما يسمى بـ "صفقات ترامب"، فإننا في U.S. Global Investors نرى الأمور بشكل مختلف.

في الواقع، أشارك مدير صندوق التحوط الملياردير بول تيودور جونز نظرته الأخيرة حول الذهب والبيتكوين (وهو ما يؤكد صحة ما كنت أكتب عنه منذ سنوات عديدة). ومثله، نحن نفضل حاليًا الأصول البديلة باعتبارها اللعبة الذكية في المستقبل.

لا يعني ذلك أننا نراهن ضد الأسهم أو الاقتصاد، حيث نعتقد أن أداءها سيكون جيدًا بمرور الوقت بغض النظر عمن سيفوز بالبيت الأبيض الشهر المقبل. وعلى الرغم من ذلك، من الواضح أن الأمور تسير في الاتجاه الصحيح: يشير تضخم الديون الأمريكية المتضخمة والتوترات الجيوسياسية إلى الحاجة إلى تحوط قوي.

مشكلة الديون الأمريكية المتضخمة

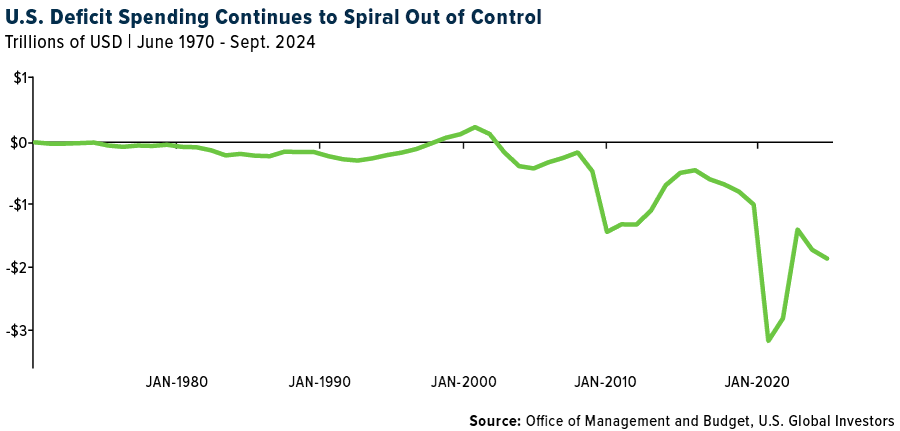

لن تتفاجأ عندما تقرأ أن وضع الديون الأمريكية قد خرج عن السيطرة. فقبل 25 عامًا فقط، كان الدين القومي أقل بقليل من 60% من الناتج المحلي الإجمالي. واليوم، تضاعف هذا المعدل إلى 120%.

ووفقًا لبول تيودور جونز، المؤسس والرئيس التنفيذي لشركة تيودور للاستثمار، فإن هذا يضع الولايات المتحدة في وضع غير مستقر - وهو وضع غير مستدام على المدى الطويل ما لم يتم اتخاذ إجراءات جادة لكبح جماح الإنفاق الحكومي.

نعلم جميعًا أن السياسيين لديهم موهبة في تقديم الوعود بمزيد من الإنفاق (في حالة الديمقراطيين) أو تخفيضات ضريبية (في حالة الجمهوريين) لإرضاء الناخبين. ومن السهل أن نرى لماذا يشعر جونز بالقلق لأن أيًا من النهجين لن يؤدي إلا إلى تفاقم مشكلة الديون. وكما أشار، فإن الولايات المتحدة "ستصبح مفلسة بسرعة كبيرة ما لم نتعامل بجدية مع مشاكل الإنفاق لدينا."

هذا ليس مجرد كلام دراماتيكي - بل هو واقع ملموس. فقد ارتفع العجز الفيدرالي لعام 2024 إلى ما يزيد عن 1.8 تريليون دولار، بزيادة 8% عن العام السابق. وفي الوقت نفسه، لا يُظهر عبء الديون، الذي يقترب بسرعة من 36 تريليون دولار، أي علامات على التخفيف.

كل الطرق تؤدي إلى التضخم

عندما تستمر الحكومة في طباعة الأموال لتمويل إنفاقها، فإن النتيجة الحتمية هي التضخم. وفي أوقات التضخم، تتآكل القوة الشرائية للأصول التقليدية مثل السندات. ولهذا السبب يفضل جونز الأصول التي تحقق أداءً جيدًا في البيئات التضخمية مثل الذهب، الذهب ، والسلع والبيتكوين. أتفق تمامًا مع هذا التقييم.

فكر في الأمر: لماذا ترغب في امتلاك أصول ذات دخل ثابت عندما يتم تعديل أسعار الفائدة ومن المحتمل أن تكون أقل من معدل التضخم؟ السندات طويلة الأجل معرضة للخطر بشكل خاص. تذكر أن البنوك الأمريكية لا تزال تتعامل مع مليارات الدولارات من الخسائر غير المحققة في مراكزها ذات الدخل الثابت. فوفقًا لجهاز الفحص المصرفي لجامعة فلوريدا أتلانتيك، بلغت الخسائر غير المحققة لبنك أوف أمريكا على الاستثمارات المحتفظ بها حتى تاريخ الاستحقاق في الربع الأول 110 مليار دولار، أي أكثر من أي مؤسسة أمريكية أخرى حتى الآن.

من المرجح أن يحاول بنك الاحتياطي الفيدرالي "تضخيم" طريقه للخروج من هذه الفوضى، مما يعني أنه سيبقي أسعار الفائدة الاسمية أقل من التضخم لدعم النمو الاقتصادي. بالنسبة للمستثمرين، هذا يعني أن الحفاظ على الثروة سيتطلب تمركزًا ذكيًا في الأصول البديلة.

يراهن جونز بالفعل ضد سوق السندات - "من الواضح أنني لن أمتلك أي دخل ثابت"، كما قال لشبكة CNBC الأسبوع الماضي - وأعتقد أنه سيكون من الحكمة أن يتبع العديد من المستثمرين نهجًا مماثلًا.

حالة الذهب والفضة

لنبدأ بالذهب والفضة. فقد كان كلاهما ملاذًا آمنًا لعدة قرون، ولسبب وجيه. عندما ارتفعت حدة التوترات الجيوسياسية، وعندما أطل التضخم برأسه القبيح و/أو عندما كان هناك حالة من عدم اليقين في الأسواق، اتجه المستثمرون إلى الذهب والفضة.

وهذا العام ليس استثناءً. فقد شهدنا تحطيم الذهب للأرقام القياسية عدة مرات في عام 2024، حيث ارتفعت الأسعار بأكثر من 32% منذ بداية العام حتى الآن، وهو أفضل نمو سنوي للمعدن منذ عام 1979.

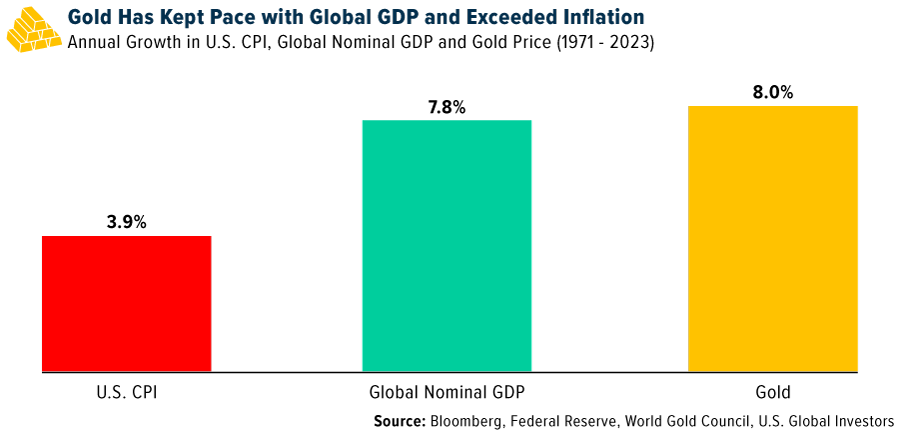

وفقًا لبيانات مجلس الذهب العالمي، تفوق الذهب باستمرار على كل من التضخم ومعدل نمو الاقتصاد العالمي. من عام 1971 إلى عام 2023، بلغ معدل النمو السنوي المركب (CAGR) للذهب 8%، مقارنة ب 4% لمؤشر أسعار المستهلك الأمريكي (CPI) و7.8% لنمو الناتج المحلي الإجمالي العالمي.

الفضة، التي غالبًا ما يُطلق عليها "ذهب الرجل الفقير"، هي أصل آخر يستحق الاهتمام. بفضل تطبيقاتها الصناعية، وخاصة في قطاع الطاقة الخضراء، تتمتع الفضة بإمكانيات قوية للنمو في المستقبل. وفقًا لأحد التوقعات، يمكن أن يؤدي التحول إلى الطاقة النظيفة إلى زيادة كبيرة في الطلب على الفضة في التكنولوجيا الكهروضوئية (PV)، مما قد يستهلك ما بين 85% و 98% من احتياطيات الفضة العالمية الحالية بحلول عام 2050.

البيتكوين: الذهب الرقمي

والآن، دعونا نتحدث عن البيتكوين. سرعان ما أصبحت أكبر الأصول الرقمية في العالم مخزنًا مفضلاً للقيمة بالنسبة للعديد من المستثمرين، وخاصة أولئك الذين يتطلعون إلى التحوط ضد انخفاض قيمة العملة الورقية. ما يقرب من نصف صناديق التحوط التقليدية تقريبًا تحتفظ حاليًا بالتعرض للعملات الرقمية، بما في ذلك البيتكوين.

كما تدعم المؤسسات أيضًا البيتكوين بنفس الحماس. انظر فقط إلى صندوق iShares Bitcoin Trust (NASDAQ:IBIT) من بلاك روك. إنه واحد من أسرع صناديق الاستثمار المتداولة نموًا في التاريخ المالي، حيث تزيد الأصول المُدارة الآن عن 26 مليار دولار. وهذا ليس بالأمر الهين.

إن طبيعة البيتكوين اللامركزية والعرض المحدود والقبول المؤسسي المتزايد للبيتكوين يجعلها أصلًا جذابًا في أوقات عدم اليقين. وكما هو الحال بالنسبة للذهب، فهي تُعد بمثابة وسيلة تحوط ضد التضخم، ولكنها توفر أيضًا إمكانية تحقيق ارتفاع كبير مع إدراك المزيد من المستثمرين والمؤسسات لقيمتها.

لا تنشغلوا بضوضاء الانتخابات

الآن، أعلم أن الكثير منكم يتساءل: "ماذا عن الانتخابات؟ ماذا لو فاز ترامب؟ ماذا لو فاز هاريس؟

إليكم خبر عاجل لكم: على المدى الطويل، قد لا يكون الأمر مهمًا بقدر ما تعتقد. لاري فينك، الرئيس التنفيذي لشركة BlackRockالرئيس التنفيذي لشركة لاري فينك، نقطة رائعة مؤخرًا عندما قال إنه "سئم من سماع أن هذه أكبر انتخابات في حياتك. الحقيقة هي أنه مع مرور الوقت، لا يهم ذلك."

في حين أن صناديق التحوط تتخذ مراكز في "صفقات ترامب" مثل السجون الخاصة والوقود الأحفوري، فإننا نعتقد أن محاولة توقيت السوق بناءً على نتائج الانتخابات هي لعبة محفوفة بالمخاطر. نعم، سوف تتسبب الانتخابات في تقلبات قصيرة الأجل، ولكن إذا كنت في الأصول الصحيحة - مثل الذهب والفضة والبيتكوين - أعتقد أنك ستكون في وضع جيد لتجاوز العاصفة.