عاجل: ختام تداولات اليوم...تراجع حاد لأسعار الذهب والفضة، والنفط يواصل الصعود

- تأتي أرباح شركة ألفابت في ظل التوترات الجيوسياسية والمنافسة المتزايدة في مجال الذكاء الاصطناعي.

- النمو القوي في السحابة والإعلانات السحابية يدعم سعر السهم ولكن التوقعات مرتفعة.

- حتى مع تفوق الأرباح السابقة، يجب على ألفابت أن تثبت أن استثماراتها في الذكاء الاصطناعي يمكن أن تدفع النمو.

- هل تبحث عن أفكار تداول قابلة للتنفيذ لتجاوز تقلبات السوق الحالية؟ افتح إمكانية الوصول إلى الأسهم الرابحة التي اختارها InvestingPro باستخدام هذا الرابط.

تجد شركة ألفابت (NASDAQ:GOOG) (NASDAQ:GOOGL) نفسها عالقة في مرمى نيران الحرب التجارية المستمرة بين الولايات المتحدة والصين.

بينما تستعد الشركة للإعلان عن أرباحها اليوم بعد إغلاق السوق، تضيف التوترات الجيوسياسية طبقة أخرى من عدم اليقين إلى لحظة عالية المخاطر بالفعل بالنسبة لشركة التكنولوجيا الكبرى.

فقد وضعت بكين شركة جوجل تحت التدقيق، وأطلقت تحقيقًا لمكافحة الاحتكار ردًا على قرار الولايات المتحدة برفع الرسوم الجمركية على الواردات الصينية بنسبة 10%.

في حين أن وجود جوجل في الصين محدود بالفعل بسبب اللوائح الصارمة، إلا أن التحقيق يؤجج قلق المستثمرين في وقت تواجه فيه أسهم شركات التكنولوجيا تحديات متعددة.

وبالإضافة إلى التوترات التجارية، واجهت شركة ألفايت أيضًا ضغوطًا من صعود شركة ديب سيك، وهي شركة ناشئة تُحدث تغييرًا في مجال الذكاء الاصطناعي وتتحدى هيمنة عمالقة التكنولوجيا الأمريكية.

على الرغم من هذه الرياح المعاكسة، لا يزال سهم ألفايت صامدًا، حيث يحوم حول أعلى مستوياته على الإطلاق فوق 200 دولار للسهم الواحد.

نقاط القوة والضعف لدى ألفابت

تظل السلامة المالية لشركة ألفايت ميزة رئيسية. وتتمتع الشركة بعائد قوي على حقوق المساهمين بنسبة 32%، وتولد تدفقات نقدية قوية، وتحقق خدمات جوجل نموًا مذهلًا في الإيرادات بنسبة 14% على أساس سنوي.

كما يُسلط توسع جوجل في السحابة بنسبة 35% الضوء على قدرة ألفايت على المنافسة في الاقتصاد القائم على الذكاء الاصطناعي.

كما أن دمج جيمني إيه آي عبر سبعة منتجات رئيسية - التي تصل إلى أكثر من 2 مليار مستخدم شهريًا - يؤكد التزامها بالريادة التكنولوجية. وفي الوقت نفسه، يواصل موقع يوتيوب هيمنته على بث الفيديو، حيث يقدم 70 مليار مشاهدة يومية للفيديو.

ومع ذلك، تأتي هيمنة ألفابت مصحوبة بمخاطر. فالشركة لا تزال تعتمد بشكل كبير على إيرادات الإعلانات، مما يجعل التنويع أمرًا بالغ الأهمية. كما أن التحديات التنظيمية تُشكل تهديدًا أيضًا، حيث تُمثل دعاوى مكافحة الاحتكار في الولايات المتحدة وأوروبا مخاوف أكبر من التحقيق الأخير في الصين.

هل تستطيع ألفابت مواصلة التفوق في الأداء في مواجهة المنافسة المتزايدة؟

مع ارتفاع التوقعات، يترقب المستثمرون لمعرفة ما إذا كانت شركة ألفابت قادرة على تجاوز هذه التحديات وتقديم تقرير فصلي قوي.

المصدر: InvestingPro

في حين أن المخاوف بشأن المنافسة في مجال الذكاء الاصطناعي والتدقيق التنظيمي قد تكون مسعرة بالفعل في السهم، تواجه ألفابت الآن مقارنات مباشرة مع منافسيها المحليين أمازون(NASDAQ: NASDAQ:AMZN) و مايكروسوفت (NASDAQ: NASDAQ:MSFT)، وكلاهما أعلن عن أرباح الأسبوع الماضي.

لم تتأثر الأسواق بنمو إيرادات مايكروسوفت من الخدمات السحابية بنسبة 21%، مما أدى إلى انخفاض سهمها بنسبة 6.2% بعد الأرباح. لن تحصل شركة ألفايت على تصريح مجاني أيضًا.

إيرادات السحابة والإعلانات تحتل مركز الصدارة

يتوقع المحللون أن تصل إيرادات سحابة جوجل إلى12.1 مليار دولار أمريكي، بزيادة قدرها 33% عن العام الماضي - متجاوزةً التوقعات الخاصة ب آزور من مايكروسوفت. ومن المتوقع أيضًا أن تنمو عائدات الإعلانات لترتفع من 65.5 مليار دولار إلى 71.7 مليار دولار.

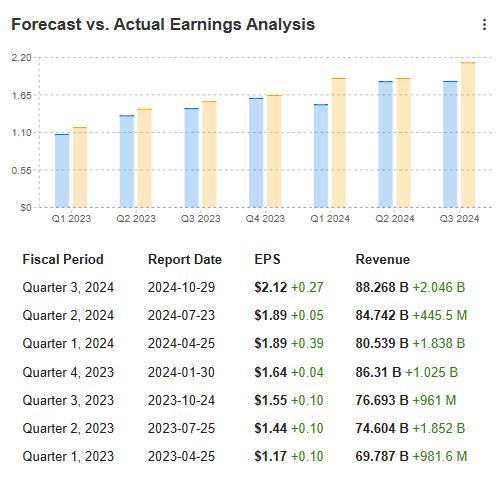

وبشكل عام، لا تزال المعنويات إيجابية. رفع المحللون توقعات ربحية السهم للربع الرابع بنسبة 11.7% خلال العام الماضي، متوقعين أن يصل السعر إلى 2.13 دولار للسهم الواحد، مرتفعًا من مستوى 1.64 دولار قبل عام. ومن المتوقع أن تصل الإيرادات الفصلية للشركة إلى 96.7 مليار دولار أمريكي، مما يعكس نموًا بنسبة 12% على أساس سنوي.

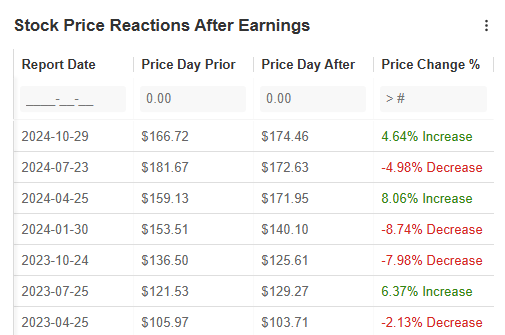

ومع ذلك، فإن تجاوز التوقعات لا يُترجم دائمًا إلى مكاسب في الأسهم. على مدار العام الماضي، حققت شركة ألفايت نتائج قوية باستمرار، ولكن ردود أفعال السوق كانت متباينة. فحتى بعد تجاوز التوقعات، شهد السهم تصحيحات حادة - وأحيانًا ينخفض بأكثر من 8% بعد الأرباح.

المصدر: InvestingPro

تفوق ارتفاع سهم ألفابت بنسبة 40% خلال العام الماضي على سهم أمازون بنسبة نقطة مئوية واحدة وتضاءلت مكاسب مايكروسوفت بنسبة 2% . في حين أن الإعدادات لتحقيق أرباح أخرى في مكانها الصحيح، فإن السؤال الحقيقي هو ما إذا كان السوق سيكافئ ذلك.

المصدر: InvestingPro

مع تجاوز نسبة السعر إلى الأرباح 26 ضعفًا، يجب على ألفابت إثبات أن أعمالها السحابية والإعلانية تبرر تقييمها. والأهم من ذلك، يجب عليها أن تُثبت أن استثماراتها في مجال الذكاء الاصطناعي تقود النمو المستدام - مما يُظهر أن الجودة أهم من الكمية في ثورة الذكاء الاصطناعي.

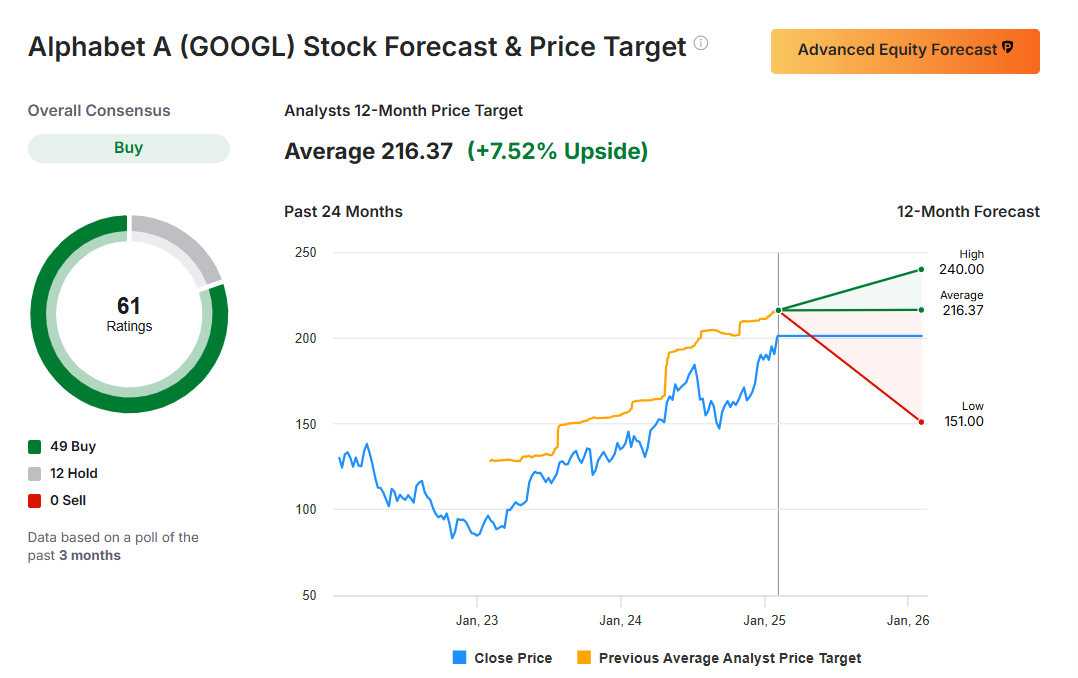

المصدر: Investing.com

في الوقت الحالي، لا يزال المحللون متفائلين، حيث حددوا سعرًا مستهدفًا لمدة 12 شهرًا أعلى بنسبة 7.5% من سعر إغلاق الأمس البالغ 201.23 دولار.

ولكن في سوق اليوم سريع الحركة، يمكن أن تتغير المعنويات بسرعة.

***

إخلاء المسؤولية: كُتب هذا المقال لأغراض إعلامية فقط. ولا يهدف إلى التشجيع على شراء الأصول بأي شكل من الأشكال، ولا يشكل طلبًا أو عرضًا أو توصية أو اقتراحًا للاستثمار. وأود أن أذكرك بأن جميع الأصول يتم تقييمها من وجهات نظر متعددة وهي تنطوي على مخاطرة كبيرة، لذا فإن أي قرار استثماري والمخاطر المرتبطة به هو مسئولية المستثمر. كما أننا لا نقدم أي خدمات استشارية استثمارية.