عاجل: اضطرابات النفط ترعب ترامب - تحرير 172 مليون برميل من الاحتياطي الأمريكي

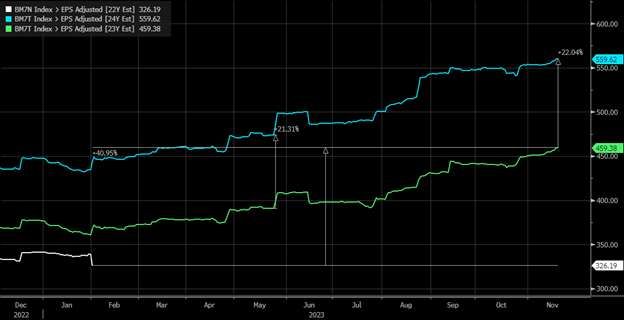

تحمل أرباح شركة إنفيديا (ناسداك:NVDA) أثقالاً كبيرة بالنسبة للسوق بأكمله نظرًا لأن توقعات نمو الأرباح من صانع الرقائق هي التي قادت الكثير من نجاح مؤشر ماجنيفيسنت7، وبالتالي مؤشر إس أند بي 500 . وإذا كنت تريد أن تعرف سبب تفوق مؤشر ماجنيفيسنت7 في هذا العام، فذلك يرجع في المقام الأول إلى نمو الأرباح المتوقع بنحو 40٪ هذا العام ثم بنسبة 22٪ في العام المقبل.

ويعتبر هذا هو الجزء الوحيد من مؤشر إس أند بي 500 الذي ينمو بهذه الوتيرة، خاصة بالنظر إلى أنه من المتوقع ألا يشهد مؤشر إس أند بي 500 أي نمو في عام 2023 ونمو بنسبة 10٪ تقريبًا في عام 2024، بناءً على مؤشر بلومبيرغ ماجنيفيسنت7. كما ارتفع مؤشر الوزن المتساوي إس أند بي 500 بأقل من 5%.

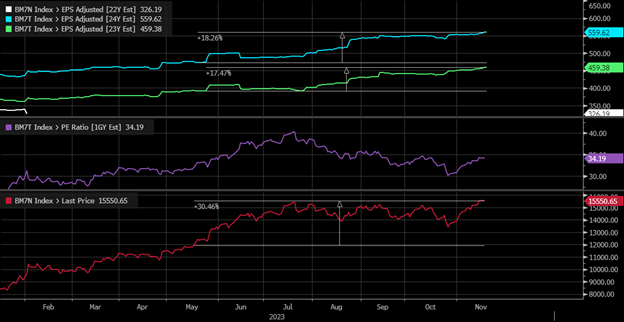

منذ منتصف شهر مايو، عندما أبلغت شركة نفيديا عن تقرير الأرباح المفاجئ وأعطت توجيهات أعلى بكثير من المتوقع، زادت تقديرات أرباح المجموعة بنسبة 17.5% لهذا العام و18.3% للعام المقبل. وقد ساعد هذا، بالإضافة إلى بعض التوسعات المتعددة، على دفع مؤشر ماجنيفيسنت7 نحو الأعلى بنحو 30%.

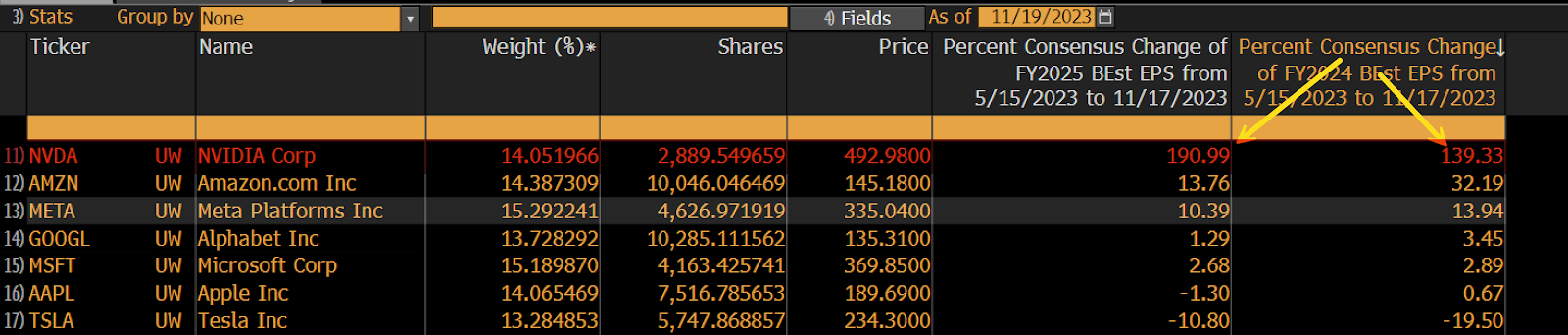

منذ منتصف شهر مايو، كانت مراجعات الأرباح لمعظم الشركات متواضعة، وربما بشكل مفاجئ، مثل أبل (ناسداك:AAPL)، ومايكروسوفت (ناسداك:MSFT)، وألفابت (ناسداك) :GOOGL) التي شهدت بالكاد أي مراجعات تصاعدية لتوقعاتها، في حين شهدت تسلا (ناسداك:TSLA) انخفاضًا في توقعات أرباحها.

كما شهدت ميتا (ناسداك:META) مراجعات تصاعدية صحية، وأي شخص تابع أمازون (ناسداك:AMZN) لفترة كافية يعرف أن نمو أرباح الشركة لا يمكن الاعتماد عليه. بينما تعتبر نفيديا الشركة الوحيدة التي شهدت زيادة ضخمة وكبيرة في مراجعات الأرباح. حيث ارتفعت تقديرات أرباح نفيديا منذ تقارير أرباحها لشهر مايو بنسبة 140% تقريبًا للسنة المالية 2024 و190% للسنة المالية 2025.

المصدر: بلومبرج

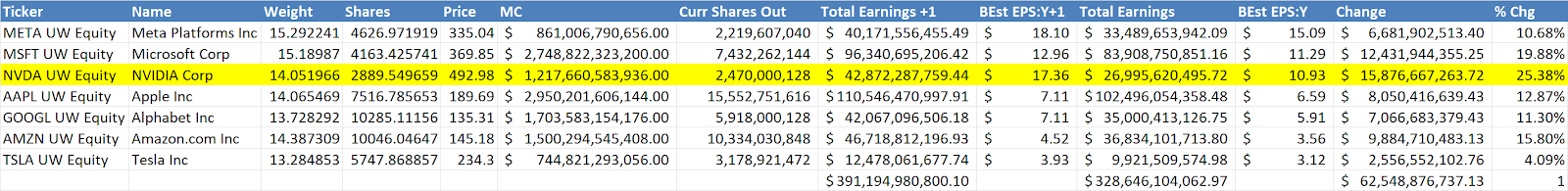

لذلك، يبدو من المنطقي أن نفترض أن معظم الزيادة في تقديرات الأرباح التي شهدناها في مؤشر ماجنيفيسنت7، جاءت من نفيديا نظرًا لأن بقية المؤشر لا يقدم الكثير، إن وجد، زيادة في مراجعات الأرباح منذ منتصف مايو . وبالإضافة إلى ذلك، تمثل نفيديا حوالي 25% من إجمالي النمو في إجمالي المؤشر من هذا العام إلى العام المقبل.

ويخبرنا هذا بمدى أهمية نفيديا بالنسبة لقصة مؤشر ماجنيفيسنت7، والأهم من ذلك، مدى أهمية التوجيه من الشركة عندما تعلن عن النتائج هذا الأسبوع. وسوف تحتاج إلى دعم تقديرات الأرباح الحالية، والأهم من ذلك، أن تكون أفضل من المتوقع لدفع نمو الأرباح إلى أعلى للمساعدة في دفع السوق إلى الاتجاه التصاعدي.

يبدو أن سوق الخيارات تصاعدي للغاية بالنسبة لشركة نفيديا، على الأقل بناءً على انحراف أسعار الإضراب النقدي بنسبة 95٪ و105٪. ولقد عاد الانحراف إلى جانب الطلب من المعادلة من الانحراف الشديد إلى جانب البيع. وهذا يخبرنا أن التقلبات الضمنية للطلبات آخذة في الارتفاع، مما يشير إلى أن الطلب على الطلبات أقوى من الطلب على المعطيات. وهذا مشابه لما رأيناه في يوليو.

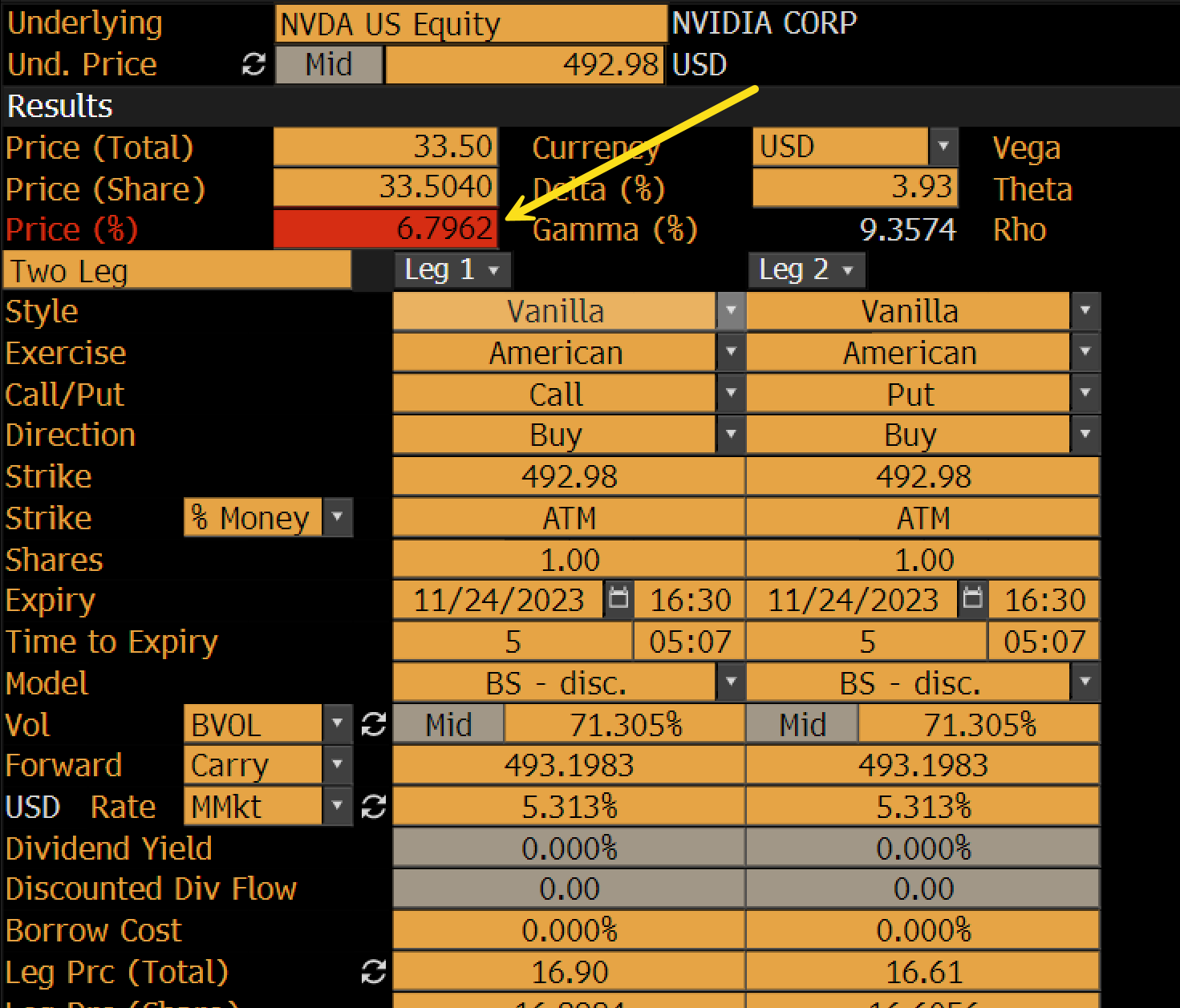

إن خط نفيديا الطويل، والذي يعني امتلاك طلب واحد ووضع واحد لنفس تاريخ انتهاء الصلاحية، يشير إلى ارتفاع السهم أو انخفاضه بنسبة 6.8٪ من خلال الخيارات التي تنتهي في 24 نوفمبر. وقد يعتقد المرء أنه مع اقترابنا من النتائج في 21 نوفمبر بعد إغلاق التداول، حيث يستمر IV في الارتفاع، وتزداد هذه الحركة الضمنية أيضًا.

المصدر: بلومبرج

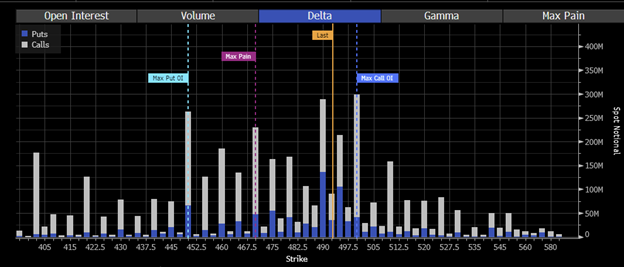

وهذا يعني أنه بمجرد ظهور النتائج، فإن التقلبات الضمنية، التي أفترض أنها ستكون عند مستويات مساوية لمستويات يوليو بأكثر من 100٪، سوف تذوب، وهذا يعني أن قيم عمليات البيع والشراء ستبدأ في الانخفاض مع عودة IV إلى مستويات أقل. ومن المهم أن تتذكر أن السوق مغلق يوم الخميس ولا يدوم سوى نصف يوم يوم الجمعة. وبالإضافة إلى ذلك، نظرًا لأن نشاط المكالمة كان أثقل، فهناك دلتا مكالمات لانتهاء الصلاحية يوم الجمعة أكثر بكثير من دلتا البيع.

واستنادًا إلى البيانات الواردة من بلومبرج وما يمكنني حسابه، فإن الحد الأقصى لطلب دلتا يصل إلى 500 دولار. وأقدر إجمالي دلتا الطلبات الافتراضية بحوالي 3.33 مليار دولار، ودلتا وضع افتراضية تبلغ حوالي 1.06 مليار دولار، وإجمالي دلتا إيجابية تبلغ 2.28 مليار دولار. ويخبرنا هذا أنه بدلاً من سحق التقلبات الضمنية الذي يرسل السهم إلى أعلى حيث تفقد عمليات الشراء والطلبات قيمتها، مما يتسبب في قيام صانعي السوق بإعادة شراء التحوطات، نظرًا لأن الانحراف عادةً ما يكون ثقيلًا، عندما تبدأ الطلبات في فقدان قيمتها، سيشهد السهم صانع السوق أكثر من المحتمل أن تقوم بفك التحوط الطويل وبيع الأسهم.

المصدر: بلومبرج

لنفترض أن النتائج ممتازة وأفضل بكثير من المتوقع 3.36 دولار للسهم الواحد و16.1 مليار دولار من الإيرادات للربع المالي الثالث، والتوجيه للربع الرابع أفضل بكثير من 3.76 دولار للسهم الواحد و17.9 مليار دولار من تقديرات الإيرادات، ثم يمكن للسهم أن يعلو. ومع ذلك، يبدو أن أي شيء مضمّن أو أفضل قليلاً، قد لا يكون جيدًا بما يكفي وقد يؤدي إلى انخفاض السهم.

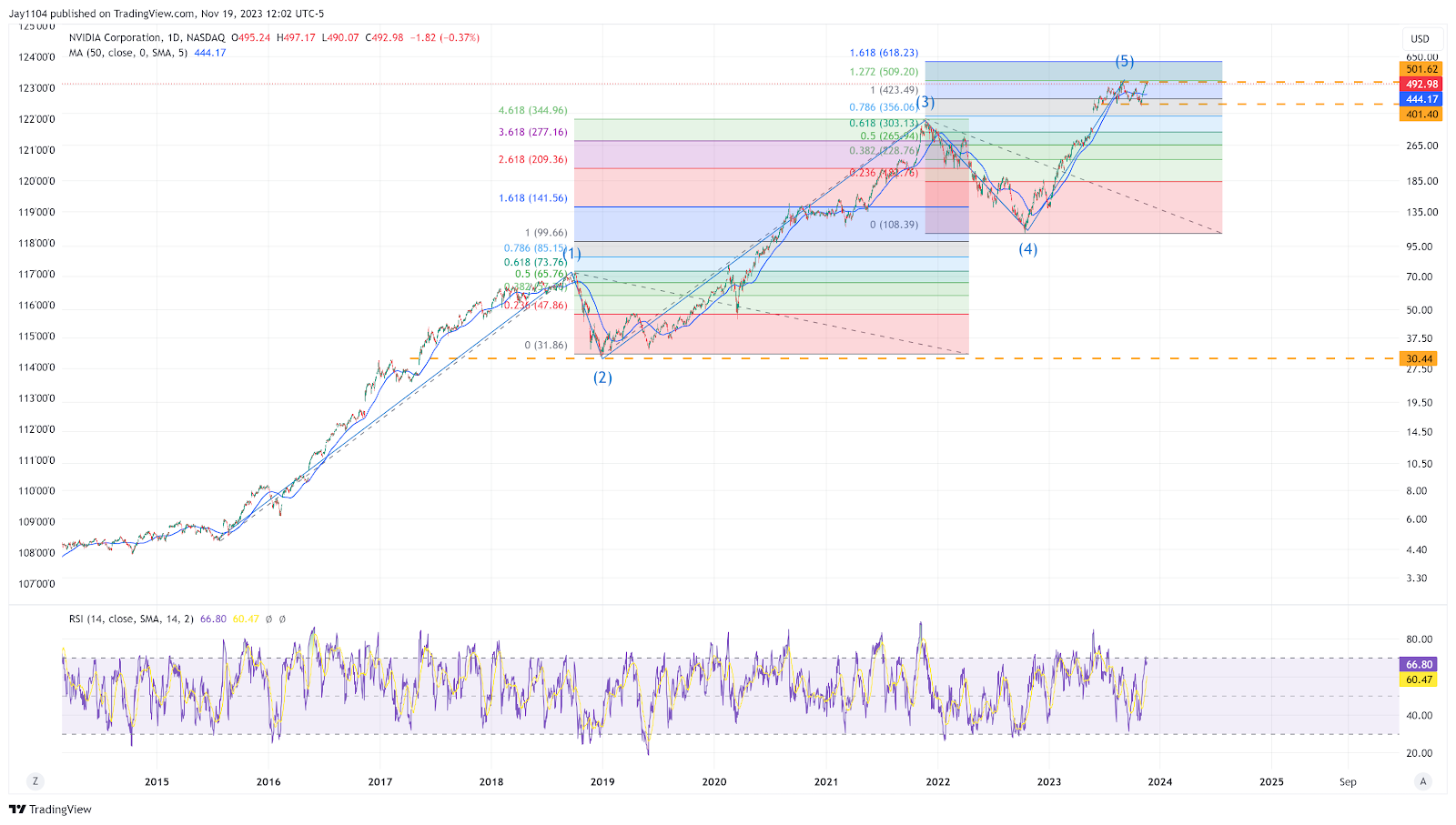

ومن المؤكد أن السهم كان ضمن نطاق محدد لبضعة أشهر حتى الآن، وإذا أراد المرء ذلك، يمكنك تسمية هذا بخمس موجات قوية للسهم إذا عدت إلى الارتفاع الذي بدأ في عام 2015. ويبدو أن بعض مستويات فيبوناتشي تعمل في أكثر من مكان.

فيديو اليوتيوب المجاني لهذا الأسبوع:

على أية حال، حظا سعيدا هذا الأسبوع.