عاجل: تغيرات حادة بتوقعات الفائدة الأمريكية تهبط بأسعار الذهب

-

أنهت الأسهم الأمريكية شهر نوفمبر على مستويات مرتفعة حيث عزز تباطؤ التضخم الآمال بأن بنك الاحتياطي الفيدرالي قد انتهى من رفع أسعار الفائدة.

-

من المتوقع أن يكون شهر ديسمبر شهرًا قويًا آخر وفقًا للتاريخ الحديث.

-

هل تبحث عن يد العون في السوق؟ يحصل أعضاء InvestingPro على أفكار وإرشادات حصرية للتنقل في أي مناخ. تعلم المزيد

-

هل فاتك يوم الجمعة البيضاء؟ احصل على خصم يصل إلى 55% على اشتراكات InvestingPro من خلال تخفيضات يوم الاثنين السيبراني الممتدة.

كان شهر نوفمبر شهرًا رائعًا بالنسبة لسوق الأسهم، وكان أقوى شهر في العام وأفضل شهر منذ منتصف عام 2022. ارتفعت المتوسطات الرئيسية وسط توقعات متزايدة بأن بنك الاحتياطي الفيدرالي قد انتهى من رفع أسعار الفائدة ويمكن أن يبدأ في خفضها العام المقبل.

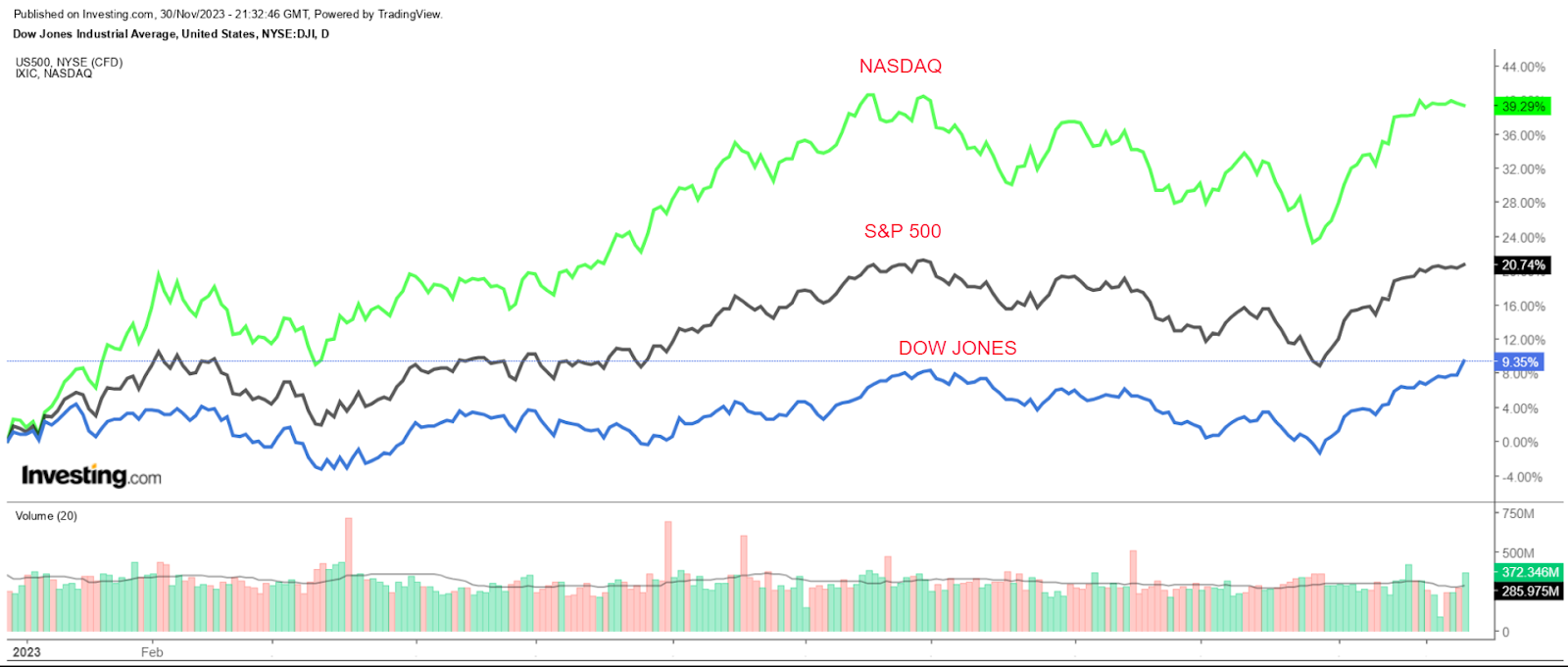

كان مؤشر المركب هو الأفضل أداءً، حيث ارتفع بنسبة 10.7% خلال الشهر، مدعومًا بمجموعة "ماجنفيسنت 7" لأسهم التكنولوجيا الضخمة. وارتفع المؤشر المحمل بأسهم التكنولوجيا الآن بنسبة 36% على أساس سنوي، وهو انتعاش كبير من الركود الذي شهده عام 2022.

وفي الوقت نفسه، قفز المؤشران القياسيان إس آند بي 500 ومؤشر داو جونز الصناعي بنسبة 8.4% و8.8% على التوالي. وبذلك تصل مكاسبهما السنوية حتى الآن إلى 19% و8.5% على التوالي.

وتأتي هذه التحركات في الوقت الذي تراجعت فيه عوائد سندات الخزانة، التي أثر ارتفاعها المطرد خلال الأشهر القليلة الماضية على الأسهم، إلى أدنى مستوياتها في عدة أسابيع.

بلغ المؤشر القياسي عائد سندات الخزانة لأجل 10 سنوات 4.32% في وقت مبكر من يوم الجمعة، مقارنة بأعلى مستوى له منذ 16 عامًا والذي يزيد قليلاً عن 5% في منتصف أكتوبر، حيث يعتقد المستثمرون إلى حد كبير أن بنك الاحتياطي الفيدرالي قد أنهى رفع أسعار الفائدة وبدأ في تسعير سلسلة من التخفيضات في أسعار الفائدة ابتداء من الربيع المقبل.

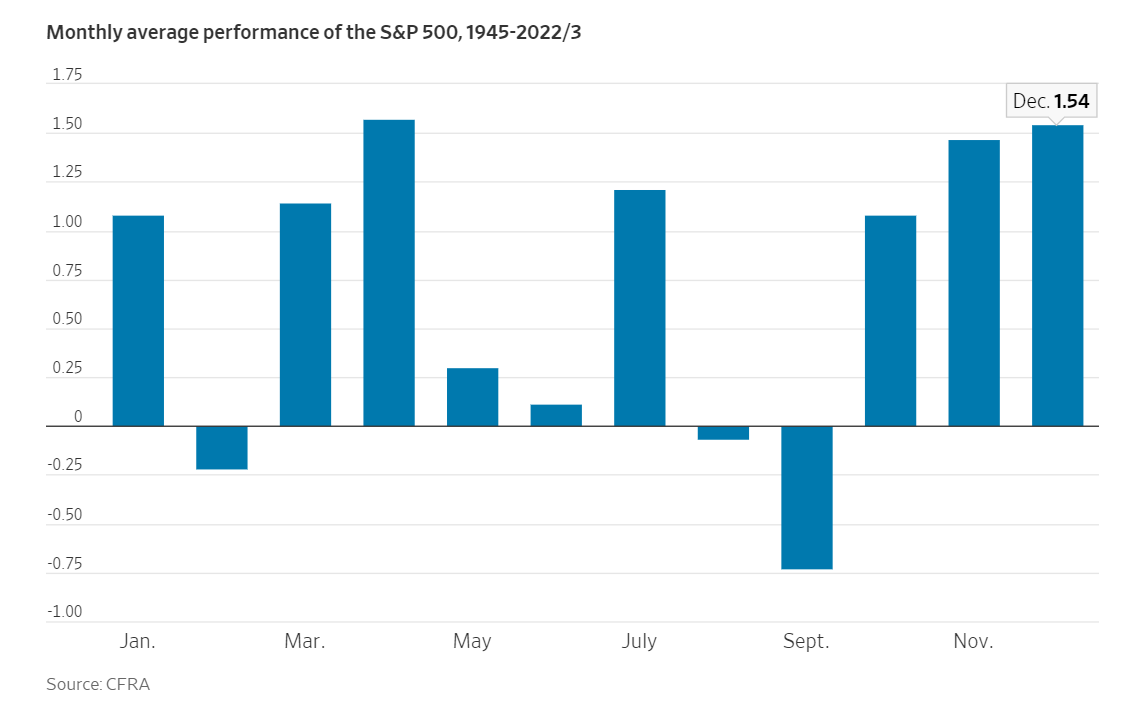

مع انتهاء شهر نوفمبر المبهج، يجب أن يتوقع المستثمرون، بحسب التاريخ، المزيد من المكاسب في ديسمبر، والذي يميل تاريخيًا إلى أن يكون شهرًا قويًا لسوق الأسهم. منذ عام 1945، حقق مؤشر إس آند بي 500 القياسي مكاسب بنحو 1.5٪ في ديسمبر. وهي نتائج مبهرة مقارنة بمتوسط ربح يبلغ حوالي 0.8٪ خلال الأشهر الأخرى من التقويم.

مع استمرار المستثمرين في قياس التوقعات لأسعار الفائدة، والتضخم، والاقتصاد، سيكون هناك الكثير على المحك في الشهر المقبل. ويواجه ارتفاع سوق الأسهم العقبة الأخيرة لهذا العام عندما يصدر بنك الاحتياطي الفيدرالي قراره الأخير بشأن السياسة يوم الأربعاء 14 ديسمبر.

في الوقت الذي يتأكد فيه البنك المركزي الأمريكي من إبقاء أسعار الفائدة ثابتة، يكمن الخطر في اتخاذ رئيس بنك الاحتياطي الفيدرالي جيروم باول لهجة أكثر تشددًا مما تتوقعه الأسواق حاليًا وترك الباب مفتوحًا أمام رفع آخر لسعر الفائدة مع صمود الاقتصاد بشكل أفضل من المتوقع.

يعتقد العديد من المستثمرين أن بنك الاحتياطي الفيدرالي من غير المرجح أن يرفع أسعار الفائدة أكثر من ذلك، مما يضع حداً لدورة التشديد الأكثر عدوانية للبنك المركزي منذ عقود. وفي الوقت نفسه، تتوقع الأسواق المالية فرصة بنسبة 80٪ تقريبًا لخفض أسعار الفائدة في وقت مبكر من اجتماع بنك الاحتياطي الفيدرالي في مايو 2024.

يتعرض بنك الاحتياطي الفيدرالي لخطر ارتكاب خطأ كبير في السياسة إذا بدأ في تخفيف الظروف النقدية في وقت مبكر جدًا، وهو ما قد يؤدي إلى بدء الضغوط التضخمية في الارتفاع مرة أخرى. وإذا كان هناك أي تحرك، فهو أن بنك الاحتياطي الفيدرالي لديه مجال أكبر لرفع أسعار الفائدة بدلاً من خفضها، على افتراض أنه يتبع الأرقام.

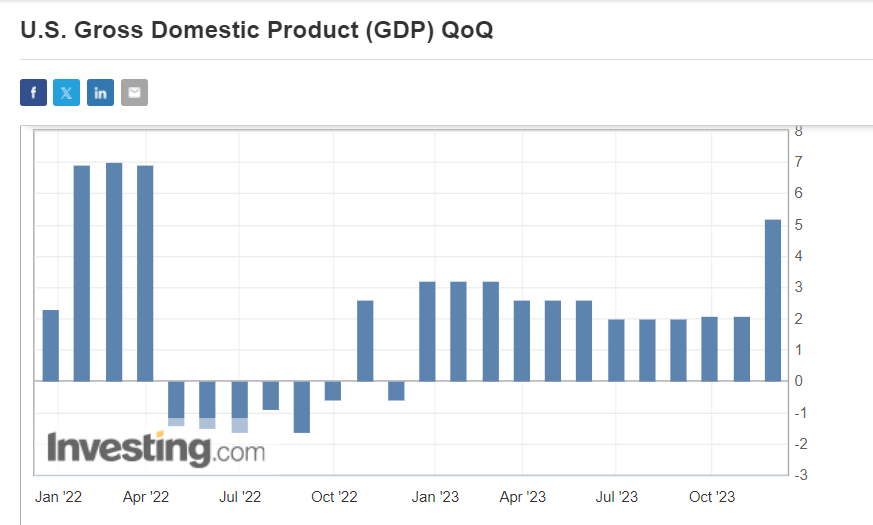

في الواقع، أظهرت بيانات الحكومة الأمريكية الصادرة يوم الخميس أن الاقتصاد الأمريكي قد نما بمعدل سنوي أسرع من المتوقع بنسبة 5.2٪ في الربع الثالث وسط قوة الإنفاق الاستهلاكي بشكل مدهش.

على الرغم من التوقعات واسعة النطاق بحدوث انكماش وشيك، فقد أثبت الاقتصاد أنه أكثر مرونة بكثير مما توقعه الكثيرون في وول ستريت، وقد صمد النمو الاقتصادي بشكل أفضل من المتوقع في مواجهة ارتفاع أسعار الفائدة.

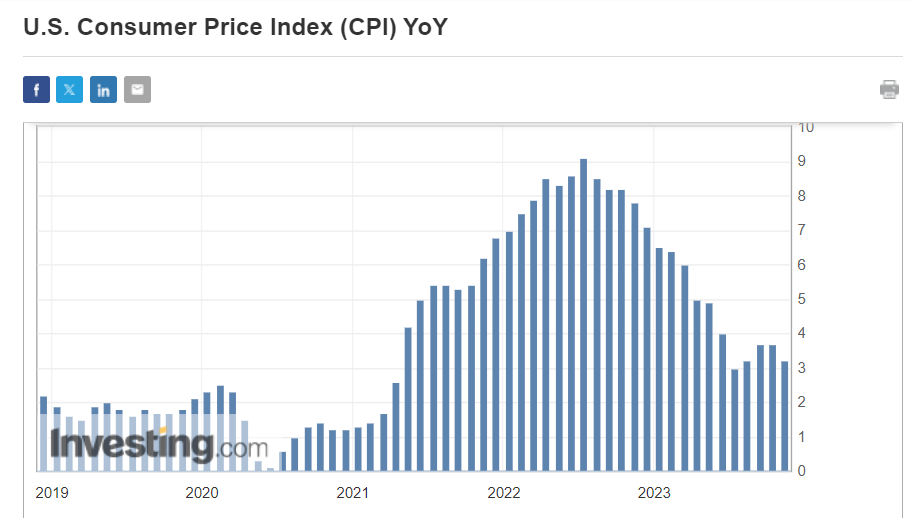

وفي الوقت نفسه، انخفض التضخم، مقاسا بمؤشر أسعار المستهلك، بشكل كبير منذ صيف عام 2022، عندما بلغ ذروته عند أعلى مستوى له منذ أربعة عقود عند 9.1%. وانخفض إلى 3.2% على أساس سنوي بحلول أكتوبر 2023.

ومع ذلك، لا يزال مؤشر أسعار المستهلك يرتفع بسرعة أكبر بكثير من معدل 2٪ الذي يعتبره بنك الاحتياطي الفيدرالي معدلاً صحيًا، وهو تطور يمكن أن يُبقي الضغط على صناع السياسة لمواصلة معركتهم ضد التضخم.

قد يكون التضخم في حالة هدوء - ولكن ليس بالسرعة الكافية بالنسبة للاحتياطي الفيدرالي.

ماذا تفعل الآن

بينما أقوم حاليًا بصفقة شراء في مؤشر داو جونز الصناعي ومؤشر إسر آند بي 500 و 100 عبر صندوق التداول في البورصة Dow Jones Industrial Average ETF (:DIA)، وصندوق مؤشر إس آند بي 500 (:SPY)، وإنفيسكو (:IVZ)، وصندوق كيو كيو كيو (:QQQ)، كنت حذرًا بشأن عمليات الشراء الجديدة بسبب إشارات بوجود السوق في منطقة ذروة الشراء.

ولعل أكبر ما يقلقني هو الافتقار المطلق للخوف من السوق. انخفض مؤشر CBOE للتقلب، أو VIX، بشكل حاد في نوفمبر ليسجل أكبر انخفاض شهري له منذ مارس. ولم يقف مقياس الخوف في السوق بعيدًا عن أدنى مستوى له منذ يناير 2020 حتى صباح الجمعة.

بشكل عام، ينبغي أن نتحلى بالصبر وننتبه للفرص. إن إضافة التعرض تدريجيًا، وعدم شراء الأسهم الموسعة، وعدم التركيز بشكل كبير في شركة أو قطاع معين، كلها أمور مهمة. إنها بالتأكيد عطلة نهاية الأسبوع لتشغيل الشاشات وعمل قائمة ممتدة لمراقبة الأسهم المثيرة للاهتمام وسط الارتفاع المستمر للأسهم.

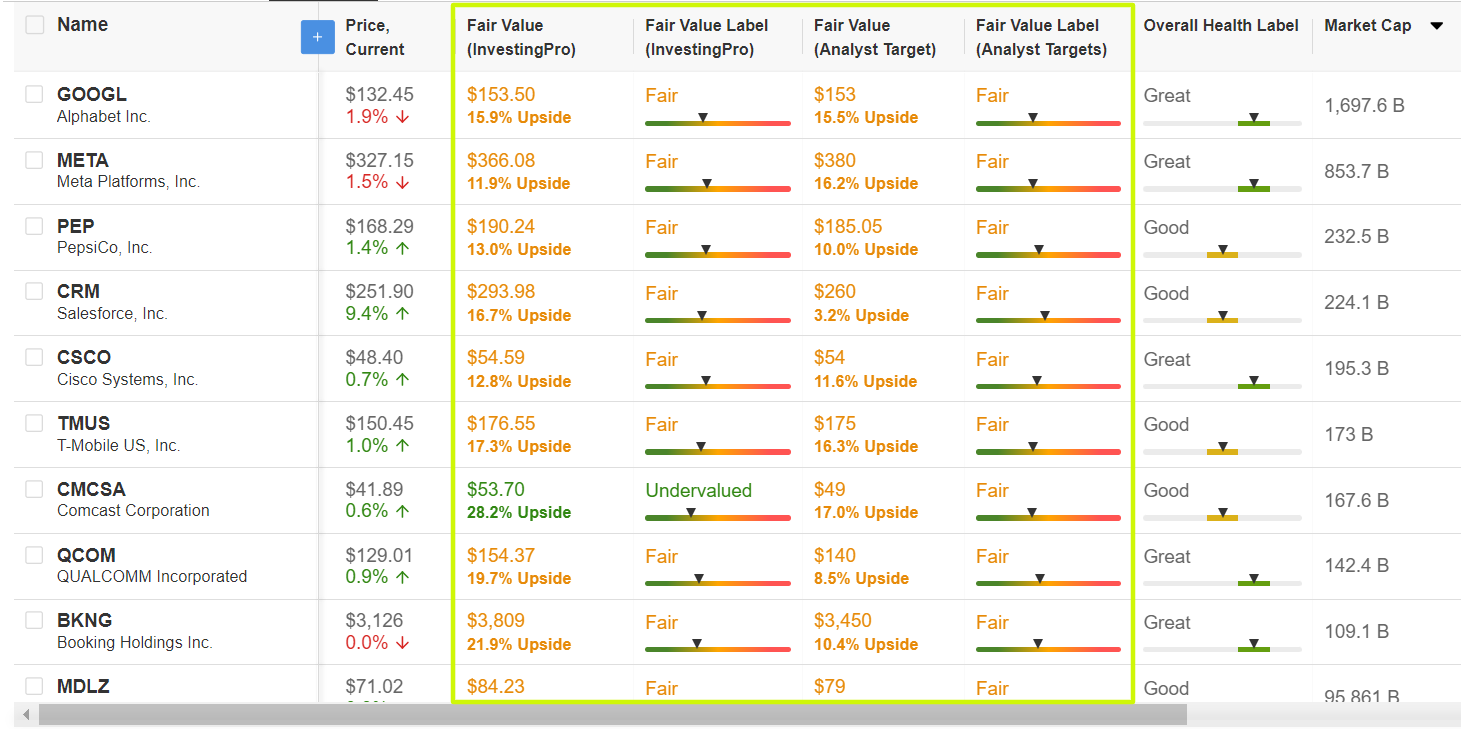

على هذا النحو، استخدمت أداة فحص الأسهم InvestingPro لتحديد الأسهم عالية الجودة ذات الاتجاه الصعودي المستقبلي استنادًا إلى نماذج Pro. لا عجب أن بعض الأسماء المدرجة في القائمة تشمل الشركة الأم لغوغل ألفابيت (:GOOGL)، ومنصات ميتا (:META)، وبيبسيكو (:PEP))، وسيلز فورس (بورصة نيويورك :CRM)، وسيسكو (:CSCO)، وتي موبايل (:TMUS)، وكومكاست (:{ {6516|CMCSA}})، وكوالكوم (:QCOM)، ووبوكينج القابضة (:BKNG)، وموندليز (:MDLZ) للإشارة إلى البعض منها.

المصدر: InvestingPro

باستخدام أداة فحص الأسهم لدى InvestingPro، يمكن للمستثمرين ترشيح مجموعة واسعة من الأسهم بناءً على معايير محددة لتحديد الأسهم الرخيصة ذات الاتجاه الصعودي القوي المحتمل.

يمكنك بسهولة تحديد ما إذا كانت الشركة تناسب ملف تعريف المخاطر الخاص بك عن طريق إجراء تحليل أساسي مفصل على InvestingPro وفقًا لمعاييرك الخاصة. بهذه الطريقة، سوف تحصل على مساعدة احترافية للغاية في تشكيل محفظتك الاستثمارية.

بالإضافة إلى ذلك، يمكنك الاشتراك في InvestingPro، وهي واحدة من أكثر المنصات شمولاً في السوق لإدارة المحافظ والتحليل الأساسي، وهي أرخص بكثير مع أكبر خصم لهذا العام (يصل إلى 55%)، من خلال الاستفادة من عروض يوم الاثنين السيبراني الممتد الخاص بنا.