خام برنت: سيناريوهات التداول الآن.. فرص وتحديات (تحديثات حية)

في بلاد العجائب ما يكون، لن يكون.

لقد جعلت موضوع هذا المنشور مجهول الهوية، حيث قررت أن أنشره على نطاق أوسع. ويخفي الموضوع الذي نطرحه هوية الأشخاص الذين ينتقدهم ومن ثم، تصبح المواراة هي الطريقة العادلة.

نشر المحلل الفني لموجات إليوت السيد المجهول (السيد أ) مقال يشرح فيه وجهة نظره حول سبب إساءة فهم الذهب من قبل المحللين الذين يدعون أنه وسيلة تحوط ضد التضخم وتحوط ضد ضعف سوق الأسهم. وهو محق ظاهريًا. حيث لا يمكنك أن تجادل في الحقائق، والحقائق هي أن الذهب لم يصل إلى مرحلة الامتياز بصفته وسيلة التحوط ضد التضخم (في ظل ظروف تضخمية معينة) وقد انخفض بشكل كبير خلال انهيار السوق عام 2008 والانهيار أثناء جائحة عام 2020.

وكما لاحظت أكثر مما أتذكر، فهناك وسائل تحوط أفضل بكثير من الذهب ضد التضخم عندما يعمل التضخم الذي يصنعه صناع السياسات، وإن كان مؤقتًا، لدعم الاقتصاد. كما أن السيد "أ" محق أيضًا في الإشارة إلى أن الذهب انخفض في انهيار السوق في عام 2008 والانهيار الأقل في عام 2020. فما هي مشكلتي هنا؟

حسناً، لدينا محلل آخر يناقش الذهب كما لو كان مجرد أصل من بين الأصول الأخرى، مع التركيز على أدائه الاسمي بدلاً من قيمته على المدى الطويل، والأهم من ذلك، قيمته النسبية عند ترقيمه أو تخفيضه، باعتباره مضاداً لفقاعة معظم أسواق الأصول الأخرى، والتي استمرت لعقود من الزمن حتى الآن بسبب فقاعة في صنع السياسات العدوانية والتضخمية.

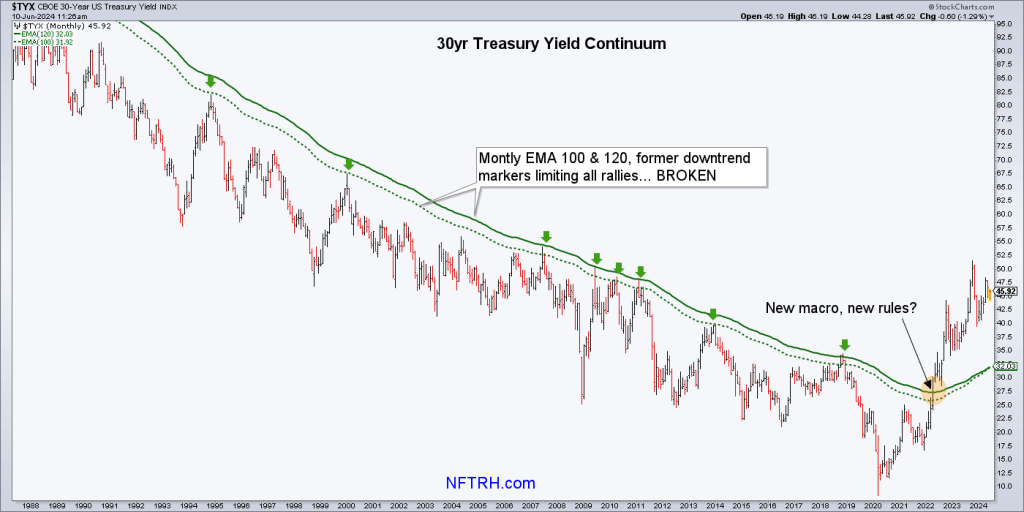

وأعتقد أن هذه الفقاعة قد انتهت، على الرغم من أنها لم تدرك ذلك بوعي حتى الآن، حيث أصبحت أسواق الأصول التي تتبنى سياسات التضخم الآن أكثر قليلاً من مجرد عناصر صامتة. ويستند هذا التأكيد على العديد من المؤشرات الكلية التي أستخدمها، ولكن لا يوجد مؤشر أكثر لفتًا للنظر من كسر الاتجاه الذي استمر لعقود طويلة في استمرارية عائد سندات الخزانة لمدة 30 عام.

ومن بين أمور أخرى، يشير هذا الانقطاع في الاتجاه إلى أن السهولة التي كان صانعو السياسات قادرين من خلالها على تضخيم النظام عند كل أزمة أو حتى تلميح بالأزمة أصبحت شيئًا من الماضي. فسوق السندات الرخوة التي كانت تشير إلى سهولة التضخّم الخفيف أعطت ترخيصاً للسياسة التضخمية عند كل منعطف هبوطي حاد في الاستمرارية. وأصبحت تلك السهولة والبساطة من الماضي الآن، وبالتالي زادت الاحتمالات بأن الفقاعة قد انتهت (على الرغم من أنها لا تزال تتعثر في محاولة شق طريقها إلى أو من خلال الانتخابات الرئاسية الأمريكية مع العديد من المبادرات المالية الخارجة عن نطاق هذا المقال).

ولكن هنا النقطة الأساسية وهي: الذهب هو المضاد للفقاعة. حيث إن ارتباطه الإيجابي بالأسواق المستفيدة من الفقاعة منذ أن أنهى مرحلة التصحيح التي أعقبت عام 2020 في الربع الرابع من عام 2022 هو أحد أمرين: إما أن يكون سببًا للقلق بشأن سعر الذهب الاسمي عندما تأخذ أسواق الأسهم الاتجاه الهابط التالي، أو بداية الاتجاه الكلي الجديد حيث يتطلع الذهب إلى النهاية الواضحة للفقاعة التي أحدثتها السياسة. وعندما تتخذ أسواق الأسهم الاتجاه الهابط، لن أراهن على ارتفاع الذهب بمرح. لذلك هناك مرة أخرى، يبدو السيد "أ" على حق. ومع ذلك، فمن المؤكد أنه سيتفوق في الأداء.

دعونا نأخذ بعض الاقتباسات ونفندها، هلا فعلنا؟

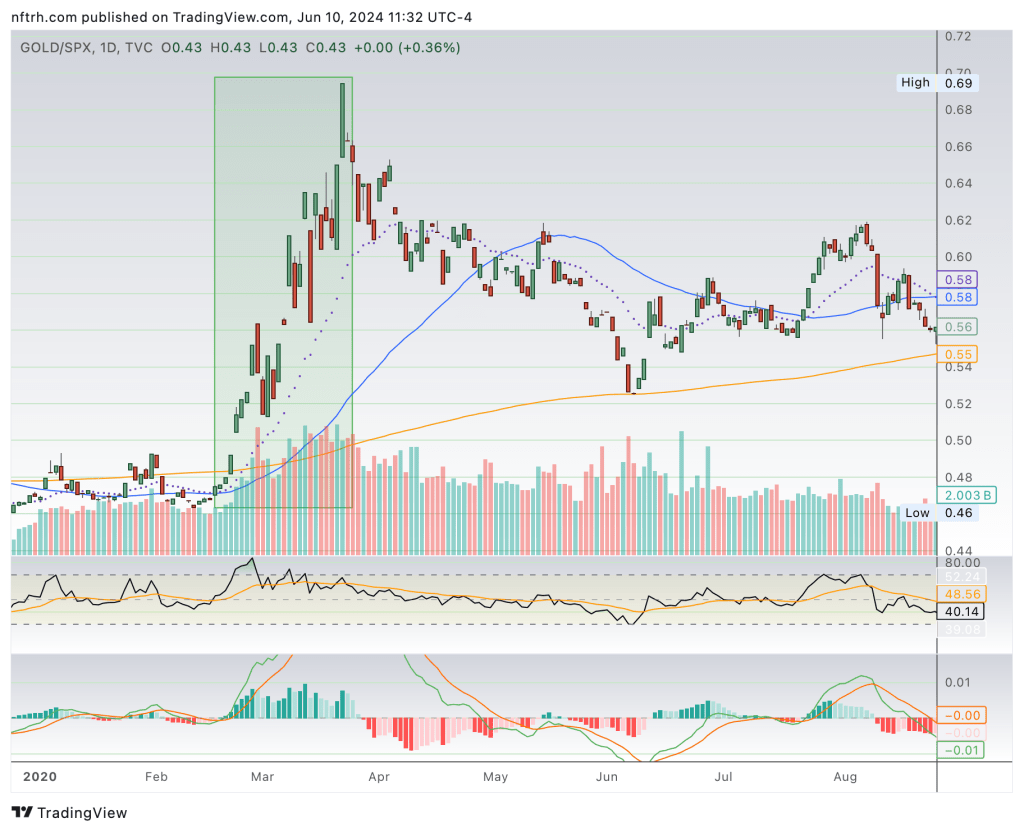

لست مضطرًا للرجوع بعيدًا في التاريخ لإثبات أن هذه الفرضية خاطئة تمامًا. أولاً، لنبدأ بأوائل عام 2020. فمع استمرار انهيار مؤشر SPX خلال تفشي فيروس كورونا، هل ارتفع الذهب؟ لا. هل ظل الذهب راكدًا على الأقل؟ لا. في الواقع، استمر الذهب في الانخفاض بنسبة 15% خلال تلك الفترة. وكانت الفضة أسوأ من ذلك حيث فقدت ما يقرب من 40% من قيمتها خلال نفس الإطار الزمني.

كذلك، ليس من المفترض أن يرتفع الذهب بالقيمة الاسمية خلال الأزمات. فمن المفترض أن يحتفظ بالقيمة النسبية. وإليك ما فعله الذهب من حيث القيمة النسبية بالنسبة لمؤشر SPX خلال تلك الأزمة. وبعد انخفاضه الاسمي المعتدل نسبيًا، قاد الذهب معظم الأسواق للخروج من الهاوية قبل أن تؤدي عمليات الإنقاذ التضخمية للبنوك المركزية والحكومات إلى تصحيح طويل مع استعادة الأسواق الدورية لعروضها. وكان ذلك كما ينبغي أن يكون بالنسبة للذهب المضاد للفقاعة.

أما بالنسبة للفضة، فهي ليست كالذهب. ولا أعرف لماذا تم إدراجها في هذا الحديث. بل إن الفضة أبعد ما تكون عن التحوط الفعال من الكوارث الاسمية من الذهب لأنها تتمتع بصفات صناعية دورية أكثر من الذهب (على الرغم من أنها يمكن أن تكون تحوطًا أفضل من الذهب للتضخم).

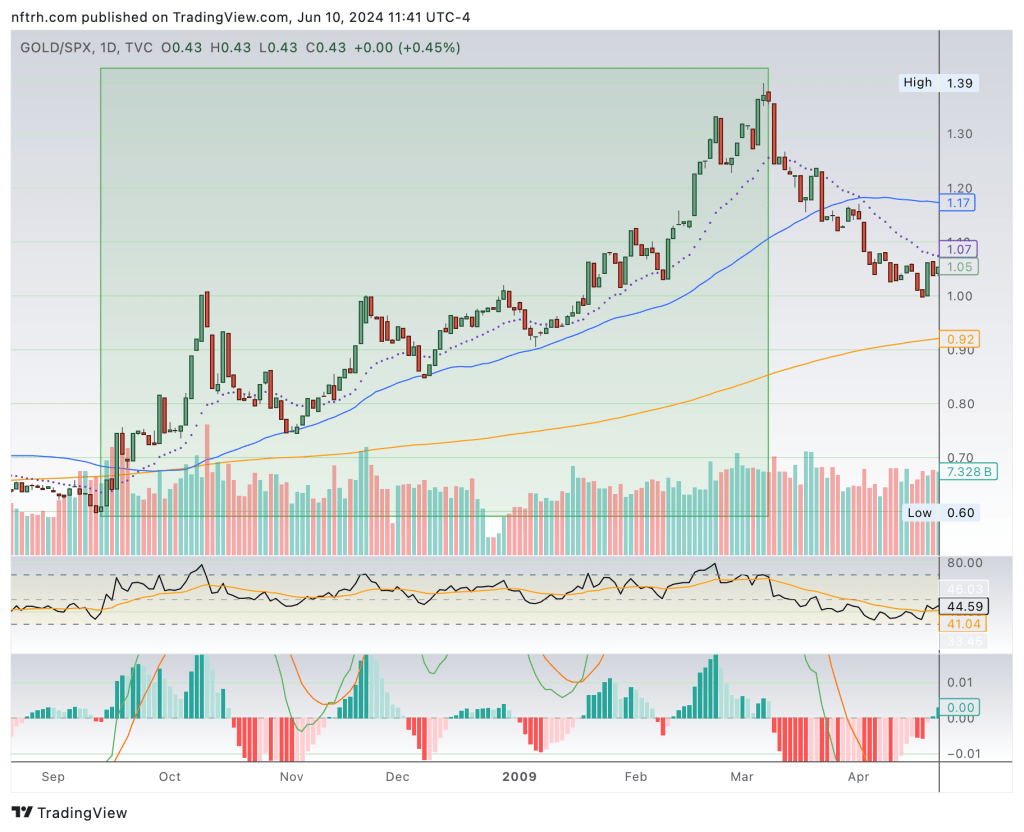

والآن، إذا كنت لا تزال غير مقتنع، حسناً، دعنا نعود قليلاً إلى الأزمة المالية الكبرى لعام 2008. ومرة أخرى، هل ارتفع الذهب خلال هذه الاضطرابات المالية حيث كانت هناك حاجة ماسة إلى "الأمان" المتصور للذهب؟ كلا. هل ظل الذهب راكدًا على الأقل؟ لا. لقد فقد الذهب 30% من قيمته، وهو ما يوضح بجلاء أنه لا يمكنك الاعتماد على الذهب كوسيلة تحوط ضد اضطرابات سوق الأسهم. ومرة أخرى، كانت الفضة أسوأ بكثير حيث فقدت 60% من قيمتها خلال هذه الفترة.

وقد تعرض الذهب لضربة موجعة خلال المعركة الفاصلة في عام 2008 (والتي امتدت في الواقع بالنسبة للأسهم حتى الربع الأول من عام 2009)، ولكن من الناحية النسبية ارتفع الذهب بقوة مقابل مؤشر SPX وارتفع بقوة مقابل السلع الدورية مثل النفط والمعادن الأساسية. ثم استمر بعد ذلك في التفوق والأداء الضعيف بشكل دوري مع ظهور التضخم الدوري نتيجة للذعر الذي أصاب السياسة النقدية لعام 2008 والسنوات اللاحقة لسياسة سعر الفائدة الصفري (الآفة المالية المعروفة باسم ZIRP).

ولكن، من الواضح أن التاريخ لم يعلم الجميع هذا الدرس، حيث تجاهل الكثيرون ما حدث خلال هذا الإطار الزمني تمامًا، وتوقعوا مرة أخرى أن ينقذهم الذهب خلال أزمة كوفيد. والكثيرون الذين لم يتعلموا هذا الدرس بعد عادوا الآن للتكهن بأن الذهب سيوفر الأمان في حال تراجع سوق الأسهم.

والأمر الأكثر إثارة للاهتمام هو أن معظم هؤلاء الأشخاص أنفسهم يحافظون أيضًا على وجهة نظرهم بأن الذهب لن يرتفع جنبًا إلى جنب مع سوق الأسهم. وفي الواقع، لقد قرأت للتو مقالاً آخر يوضح وجهة النظر الخاطئة الشائعة هذه، ويدعي الدهشة عندما يرتفع الذهب إلى جانب سوق الأسهم.

في حين أن النقطة المتعلقة بالذهب هي أدائه النسبي. فمن الناحية الاسمية، سيرتفع أو ينخفض حسب ما تمليه الرياح السائدة والمدخلات الكلية المتنوعة (الاقتصادية، والسياسة النقدية والمالية على حد سواء، والتضخم/التضخم، والتضخم، والتضخم، والمعنويات/المشاعر، وما إلى ذلك). ولكن الصورة الكلية الكبيرة هي ما يهمنا. أين كان؟ وإلى أين يتجه؟ وما الذي يشير إليه؟ أما بالنسبة لـ "مفاجأة" ارتباط الذهب بأسواق الأصول في الآونة الأخيرة، فقد سبق أن أشرنا أعلاه إلى أن الذهب إما أن يكون مهيأً لضغط الأسعار عندما يترتب على ذلك سوق هابطة واسعة النطاق أو أنه يتباعد ليشير إلى الصورة الكلية الجديدة.

ويمضي السيد "أ" في مناقشة ما كنت أؤكد عليه منذ سنوات عديدة، وهو أن الذهب لا يمثل عادةً تحوطًا فعالاً ضد التضخم، على الأقل خلال العقود العديدة السابقة المؤيدة للدورة الاقتصادية. دعونا لا ننبش ذلك مرة أخرى. فأي شخص يكلف نفسه عناء النظر إلى ما هو أبعد من عقيدة حشرة الذهب القياسية يعرف ذلك بالفعل. ومع ذلك، دعونا ندحض نقطة أخيرة.

أصدقائي، في مرحلة ما، على المرء أن يفتح عينيه وينظر إلى الأسواق بموضوعية. فالذهب ليس مدفوعاً بالتضخم. كما أنه ليس مدفوعاً بالانكماش. كما أنه ليس مدفوعاً بالدولار. كما أنه لا ينخفض عندما يرتفع سوق الأسهم أو العكس. فالذهب مدفوع بمشاعر السوق. وهو الثابت الوحيد في سوق الذهب الذي يسمح للمرء بالحفاظ على منظور موضوعي لاتجاه الأسعار في الذهب، والقدرة على التكهن بهذا الاتجاه بأي طريقة موثوقة ومتسقة.

لا ينبغي تبسيط حالة الذهب لتقتصر على المشاعر فقط إلا إذا كنا نناقش الصورة الكلية الكبيرة جدًا. في حين تعتبر المشاعر أداة مهمة في إدارة قطاع عاطفي بطبيعته مثل المعادن الثمينة، إلا أنها ليست الاعتبار الوحيد. ويكتب السيد "أ" بطريقة خطية، كما لو أن عقودًا من الاتجاه الهبوطي المستمر لا تزال سليمة. وسوف يستجيب سوق الذهب في المستقبل للمبادرات والقيود السياسية، والتسارع الاقتصادي، أو على الأرجح، التباطؤ، في السنوات القليلة المقبلة. حيث إن معنويات سوق الذهب هي تأثير ما يحدث بالفعل. وهذه هي المعنويات، ذيل يطارد الكلب. في حين أن الكلب هو الأساسيات الكلية والتقنية.

لاحظ أنني لم أذكر الحرب أو الأوبئة (التصحيح الصعب للذهب بعد الجائحة كان في الحقيبة بحلول منتصف عام 2020 بسبب الضجيج الضار)، أو شراء الصين/الهند أو أي من الموضوعات الشائعة الأخرى التي تم طرحها كأساسيات للذهب؟ باختصار، يتعلق الذهب بالسياسة والمشاعر. وبصرف النظر عن كونه حاملًا طويل الأجل للغاية للقيمة النقدية الحقيقية، فإن الذهب هو مقياس للثقة الجماعية أو عدمها لدى صانعي السياسات في الحكومة والمالية الذين يحاولون تنظيم الاقتصاد والأسواق المرتبطة به لتحقيق الغايات المرغوبة والمتلاعب بها بحكم التعريف.

لذا، نعم، يتعلق الذهب بالمشاعر. ولكنه يتعلق بالمشاعر العامة على المستوى المجتمعي. وهذا هو سبب أهمية حدوث تغيير كبير في الاقتصاد الكلي على المدى الطويل. فهو سيغذي المشاعر على نطاق واسع في السنوات المقبلة. كما يسعى نقدي إلى إضافة طبقات وتفاصيل لرأي محلل آخر، بدلاً من التعبير عن النقد الصريح.