عاجل: في ختام الجلسة الأمريكية اليوم...تراجع الذهب وقفزة هائلة للنفط

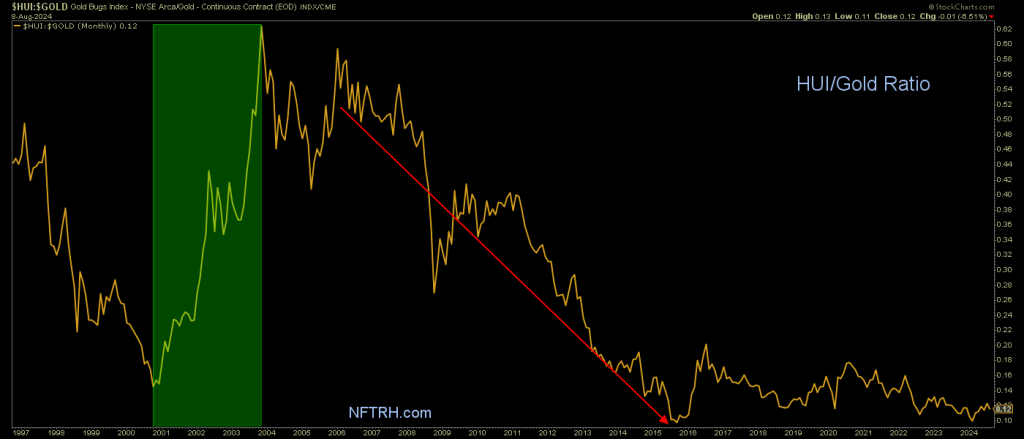

ليس من عادتي أن أدعو للاستثمار في أكثر قطاعات الأسهم إحباطًا على هذا الكوكب لمجرد الرغبة في ذلك. لقد اعتدتُ أن أناقش منذ عام 2003 ، لماذا كانت خلفية السوق الكلية معادية لأسهم الذهب في كثير من الأحيان أكثر من غيرها. وبالتالي، فإن المؤشرات الداخلية مثل هوي/ الذهب كانت هبوطية بحق على المدى الطويل.

وكما ترون، فإن نسبة مؤشر هوي/الذهب قد وصلت إلى القمة في عام 2003، ومنذ ذلك الحين وهي تنخفض وتتجه نحو الهبوط والثبات. شخصيًا، أعتقد أنه حقق قاعًا مزدوجًا في وقت سابق من هذا العام. لا أقول هذا لأنني أتمنى ذلك (على الرغم من أنني أتمنى ذلك). بل أعتقد ذلك بسبب التطورات الكلية الجارية حاليًا.

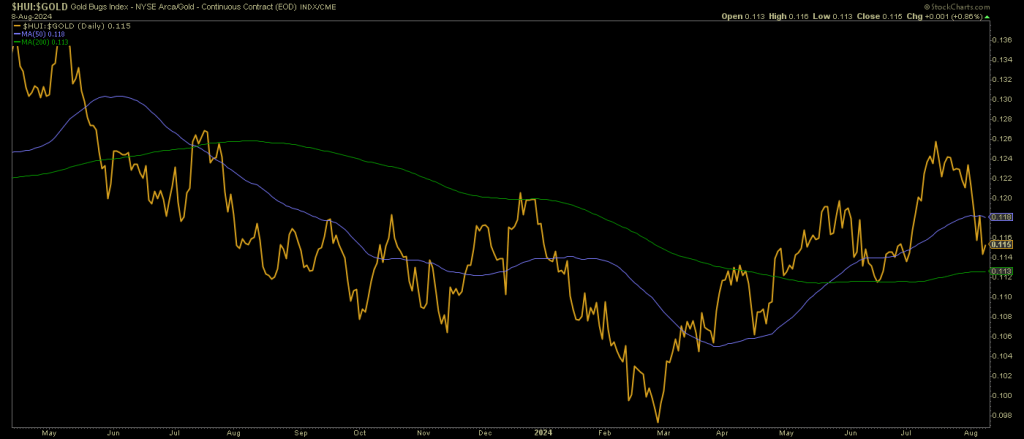

قبل أن نتعمق في الأمر، دعونا نلقي نظرة قصيرة الأجل على نسبة مؤشر هوي/الذهب، والتي لا تزال سليمة حتى ذلك القاع الثانوي، المسجل في 28 فبراير من هذا العام. يجب على أولئك الذين يرغبون في الحصول على مؤشر فني داخلي حول آفاق القطاع على المدى القريب أن يراقبوا هذا المؤشر. واعتبارًا من إغلاق السوق في 8 أغسطس، لا يزال المؤشر سليمًا بالنسبة للارتفاع، فوق قاع شهر يونيو.

ولكن لماذا تتصرف المؤشرات الكلية بشكل مختلف بالنسبة لأسهم الذهب هذه المرة، على عكس المرات العديدة الأخرى التي ارتفعت فيها آمال الذهب ثم تبددت بعد ذلك مباشرة؟ دعونا نناقش ذلك.

هذه النقاط تشرح الأسباب:

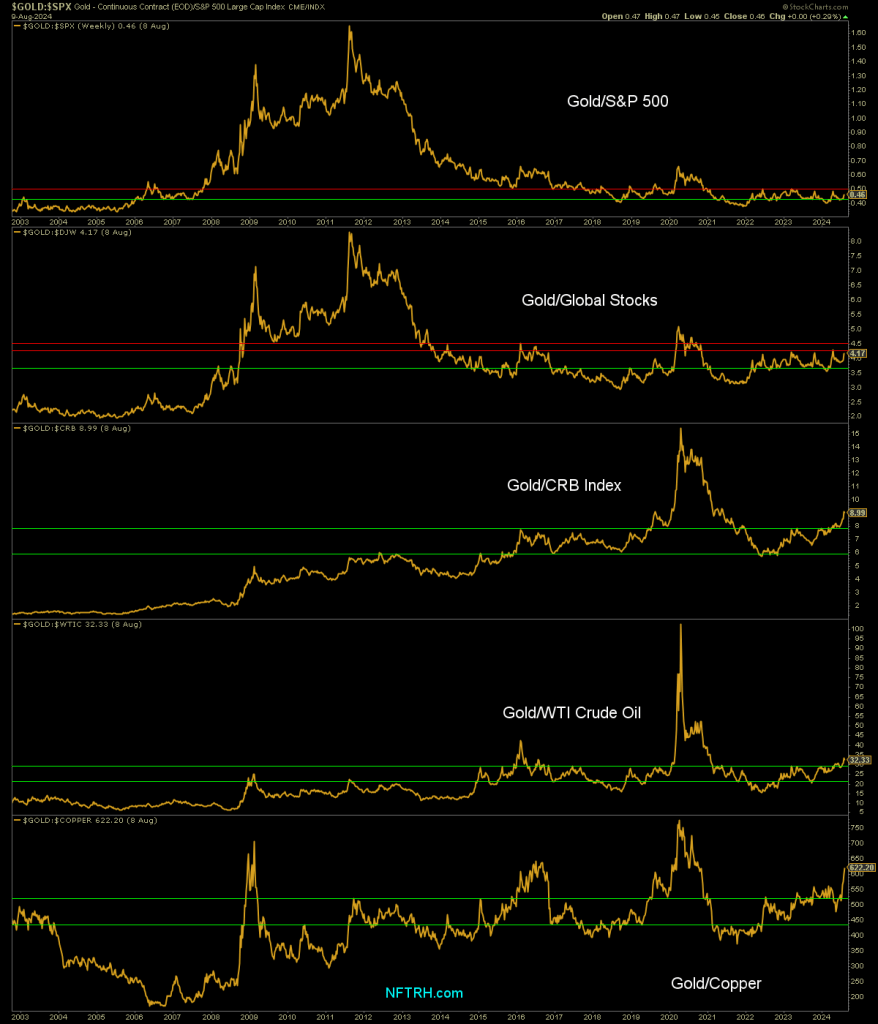

- الذهب ليس أداة للمضاربة. إنه مادة نقدية ثقيلة القيمة. مرساة. يرتفع سعره بالنسبة للأصول الدورية عندما تكون الثقة في النظام المالي منخفضة، وينخفض بالنسبة لتلك الأصول عندما تكون الثقة في النظام مرتفعة.

- يصبح الذهب أقل فعالية من العديد من الأصول الأخرى (مثل الأسهم والنحاس/المعادن الصناعية وغيرها) عندما يكون التضخم الناتج عن السياسة النقدية و/أو المالية في صالح الاقتصاد، وهو ما كان عليه الحال باستثناء بعض الأسواق الهابطة الدورية في ربع القرن الماضي.

- ومن ثم، فإن توقع أن تستفيد أسهم الذهب من الأداء النسبي للذهب في الاتجاه الصعودي (ارتفاع نسبة مؤشر أسعار الذهب إلى الذهب) في تلك البيئة أمر غير مجدٍ. مع أداء الذهب الهامشي في أحسن الأحوال فيما يتعلق بالأصول الدورية خلال عهد "فقاعة كل شيء" التي أطلقتها السياسة، لم يكن لدى أسهم التعدين سوى القليل من الرافعة الإيجابية للذهب، وقضت نسبة مؤشر هوي/الذهب الغالبية العظمى من سنوات الفقاعة في الانخفاض. كما كان ينبغي أن يحدث.

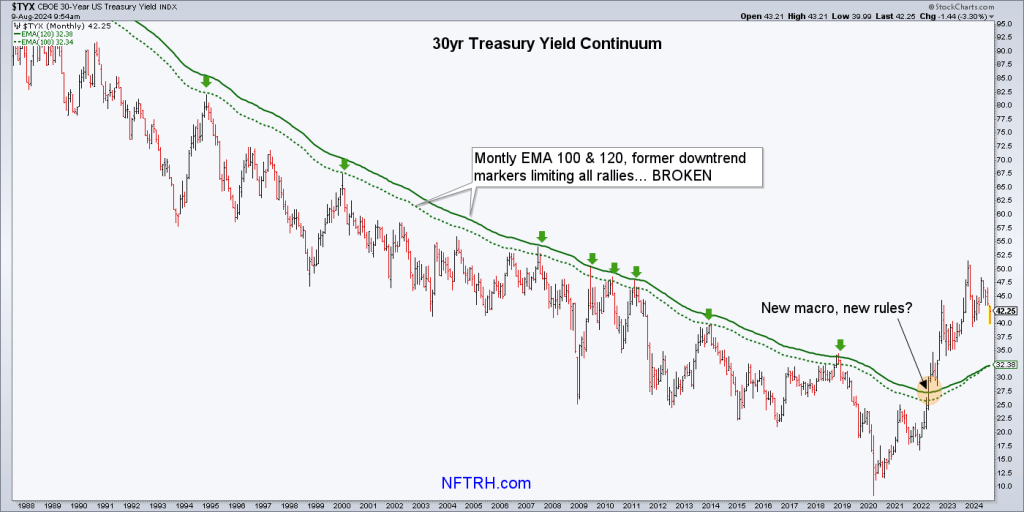

فيما يتعلق بالسؤال أعلاه، فإن الأمر مختلف هذه المرة، في رأيي، لأن كلاً من العمليات التضخمية النقدية (الاحتياطي الفيدرالي) والمالية (الحكومية) ستعوقها بشكل كبير الآثار المترتبة على الرسم البياني أدناه. لا يوجد مؤشر واحد يحكي القصة كاملة، ولكن هذه الصورة الأنيقة تحكي قصة مهمة. إنها قصة الترخيص الذي ينطوي عليه سوق السندات، مما يسمح لصانعي السياسات بزيادة التضخم حسب الرغبة في كل مرة تنهار فيها العوائد طويلة الأجل في حالة الخوف من الانكماش. ومن الأمثلة الدرامية على ذلك الربع الرابع من عام 2008 والربع الأول من عام 2020.

في الأساس، كان الخيار بالنسبة لصانعي السياسات والنظام الكينزي نفسه هو "التضخم أو الموت". لقد اختاروا بشكل روتيني "التضخم" لأن سوق السندات لم يكن متسامحًا مع التضخم فحسب، بل كان يطالب به (نظرًا لأن نظامنا الحديث يعتمد إلى حد كبير على التضخم، المعروف أيضًا باسم خلق الأموال من العدم والتلاعب بالإمدادات النقدية).

كملاحظة جانبية، أتوقع استمرار الانخفاض في عوائد السندات، والذي سيكون بمثابة رياح خلفية للذهب وأسهم التعدين، ولكن من المحتمل أيضًا أن يكون ذلك لصالح أولئك الذين يروجون لـ "الهبوط الاقتصادي الناعم" وانتعاش سوق الأسهم قبل أن تنخرط السوق الهابطة القادمة. أتوقع أيضًا أن يستمر تغير الاتجاه في عوائد سندات الخزانة. فقد ولّت الأيام التي تراوحت فيها العوائد بين 1% و2% على العائد، مما يعني أن سياسة التضخم قد انتهت. ستكون محددات المتوسط المتحرك الصاعد ساحة معركة ملحمية إذا استمر انخفاض العوائد على المدى القريب/المتوسط.

لا يعتبر قطاع أسهم الذهب مستقلًا في الوقت الحالي حيث أنه يرتفع ويصحح بشكل أو بآخر تماشيًا مع معظم أسواق الأصول الأخرى. ولكن النقطة الرئيسية هنا هي أنه إذا حاول صانعو السياسات الضغط على زر الذعر الذي يضغطون عليه بشكل روتيني عند كل علامة من علامات الضغط النظامي منذ أن قدم آلان جرينسبان عصر التضخم عند الطلب في عام 2001، فإن النتائج لن تكون مماثلة للعقود السابقة من العوائد ذات الاتجاه الهبوطي (إشارات كلية غير تضخمية). كان هذا الاتجاه الهبوطي للعائدات الذي لم يعد موجودًا الآن هو الترخيص بالتضخم حسب الرغبة خلال سنوات عديدة من الفقاعة.

أراهن على أن الذعر سيختفي في المرة القادمة. إذا حاولوا زيادة التضخم مع وجود هذا القدر الكبير من الديون غير المتضخمة في النظام، فلن يكون الأمر جميلاً من وجهة نظر الركود التضخمي. وإذا لم يفعلوا شيئًا، فقد نشهد في النهاية تصفية انكماشية لن يخرج منها النظام كما نعرفه.

وبالعودة إلى الرسم البياني الكلي لمخزون الذهب، وبالإشارة إلى النقاط المذكورة أعلاه، يعمل الذهب على قلب التضخم الكلي المضاد للتقلبات الدورية والمضاد للتضخم الدوري. يُظهر هذا الرسم البياني الأسبوعي أن الذهب لا يزال يكافح من أجل فرض سيطرته على أسواق الأسهم (امنحه الوقت)، ولكنه يخترق مقابل السلع، بما في ذلك النفط الخام، وهو اعتبار أساسي مهم لصناعة تعدين الذهب، و النحاس، وهو المعدن المضاد للتقلبات الدورية.

وجهة نظري الراسخة هي أن الاقتصاد الكلي المعاكس للدورة الاقتصادية، على حد تعبير بوب هوي "ما بعد الفقاعة"، يجب أن ينخرط في الاقتصاد الكلي لأسهم الذهب لكي تكون في وضع فريد لتحقيق أداء إيجابي. عندما يبدأ الهبوط في سوق الأسهم ويختفي الذهب مقابل الأسهم (بغض النظر عن سعره الاسمي)، فإن الاقتصاد الكلي لما بعد الفقاعة سيبدأ أخيرًا في اللعب.

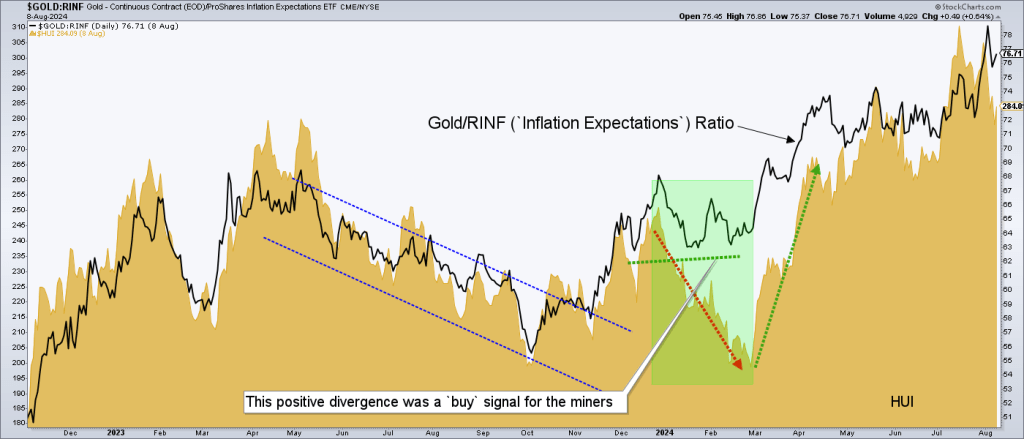

أحد المؤشرات التي استخدمناها في NFTRH لتوجيهنا إلى الاقتصاد الكلي الجديد فيما يتعلق بأسهم الذهب هو نسبة الذهب/RINF ، وهي في جوهرها الأداء النسبي للذهب مقابل توقعات التضخم. على عكس معظم السنوات العشرين الماضية، فإن مؤشر أسهم تعدين الذهب (HUI) يسير في الواقع في طريق مماثل لأداء الذهب مقابل توقعات التضخم.

تاريخيًا على مدار العقدين الماضيين، في كل مرة كان يقابل فيها الخوف من الانكماش بسياسة نقدية/مالية تضخمية، كانت أسهم الذهب تقود الأسواق للخروج من الهاوية، إلا أنها سرعان ما تبدأ في تحقيق أداء ضعيف للغاية مع ترسخ التضخم وبدء دعم الاقتصاد (سوء الاستثمار الذي خلقه هذا الأمر خارج نطاق هذا المقال). ولكن ماذا لو، كما هو متوقع، لم يكن هناك تضخم دوري قادم لإنقاذ الاقتصاد في الاقتصاد الكلي الجديد؟ تتحرك أسهم الذهب حاليًا في ارتباط إيجابي مع إشارات الاقتصاد الكلي غير التضخمي/التضخمي. إذا أصبحت تلك الإشارات مزمنة، فينبغي أن يكون صعود أسهم الذهب طويلًا أيضًا.

هناك العديد من المؤشرات الفنية والأساسية والداخلية الأخرى التي يجب مراقبتها مع تطور العملية، ولكن ما سبق يمثل صورة للخلفية الكلية في طريقها إلى حالة ستفاجئ الكثيرين عندما ترتفع أسهم الذهب، وعلى عكس العقدين السابقين، لن تتوقف تلك الأسهم عن الأداء المتفوق في أي وقت قريب.

هناك سردية راسخة مفادها أنك لا يجب أن تستثمر في أسهم الذهب؛ بل تتداول عليها. ولكن هذه الرواية صيغت على خلفية كلية تختلف تمامًا عن تلك التي ننتقل إليها الآن.