عاجل: ختام تداولات اليوم...تراجع حاد لأسعار الذهب والفضة، والنفط يواصل الصعود

خلال هذا العام، ارتفع سهم شركة إنفيديا (ناسداك:NVDA) بنسبة 163% من حيث القيمة بالنسبة لمساهميها. وعلى الرغم من التراجع الكبير الذي شهده السوق في 7 أغسطس عندما انخفضت أسهم إنفيديا إلى 98 دولارًا، إلا أن السهم تعافى وارتفع في منتصف شهر يوليو، حيث يبلغ سعره الآن 128 دولارًا للسهم الواحد.

وقد بلغت نسبة 4.29% من أسهم إنفيديا التي يمتلكها جميع المطلعين على بواطن الأمور في الشركة، حيث باع الرئيس التنفيذي جين هسون ("جنسن") هوانج ما قيمته حوالي 1.4 مليار دولار من أسهم NVDA منذ عام 2020. وتركز الجزء الأكبر من المبيعات خلال هذا الصيف بأكثر من 500 مليون دولار.

وإلى جانب جينسن، بلغت مبيعات المطلعين من الداخل 7.2 مليون سهم خلال الأشهر الستة الماضية مقابل 1.3 مليون سهم تم شراؤها من NVDA، مما يعطي نسبة بيع غير متوازنة من الداخل إلى الشراء تبلغ 5.5. وبالنظر إلى إشارات الركود القوية في عام 2025، هل يجب أن يتوقع المستثمرون المزيد من عمليات البيع بعد تقرير أرباح إنفيديا القادم في 28 أغسطس؟

أم أن تراجعًا آخر في السوق سيشكل فرصة مماثلة "للشراء عند الانخفاض"؟

توقعات الأرباح التالية لشركة إنفيديا

على مدار الأرباع الستة الماضية، تفوقت شركة إنفيديا على التوالي على توقعات ربحية السهم (EPS) ، حيث حقق الربع المنتهي في أبريل مفاجأة إيجابية بنسبة 13.73%، أو 0.51 دولار أمريكي متوقع مقابل 0.58 دولار أمريكي ربحية السهم المُعلن عنها.

وبالنسبة للربع المالي المنتهي في يوليو 2024، والذي من المقرر الإعلان عنه في 28 أغسطس، تضع شركة زاكس انقيستمنت ريسرش إجماعًا على ربحية السهم 0.59 دولار أمريكي بناءً على 13 من توقعات المحللين. وفي الربع السابق، أعطت إنفيديا توقعات بإيرادات قدرها 28 مليار دولار (+/- 2%) من إيرادات الربع الأول البالغة 22.6 مليار دولار، والتي سجلت هي نفسها نموًا بنسبة 427% على أساس سنوي.

وبعبارة أخرى، فإن إنفيدياه تعتبر المستفيد الرئيسي من الطلب على البنية التحتية للذكاء الاصطناعي والتوقعات. ولكن هل من المرجح أن يستمر ذلك؟

ماذا عن تأخير بلاكويل من إنفيديا؟

تُعد بنية بلاكويل من إنفيديا هي الخطوة التالية في هيمنة رقاقة الذكاء الاصطناعي من إنفيديا. حيث تم الكشف عنها لأول مرة في مؤتمر GTC 2024 في مارس. وتهدف رقائق بلاكويل إلى التدريب الفعال من حيث التكلفة للنماذج اللغوية الكبيرة (LLMs)، وهي رقائق بلاكويل التي تحتوي على 208 مليار ترانزستور باستخدام أحدث عملية 4NP (عملية العقدة)، من شركة تايوان لتصنيع أشباه الموصلات (بورصة نيويورك: TSM).

وبالنسبة لأحمال عمل الذكاء الاصطناعي، تدعي إنفيديا أن النفقات التشغيلية المخفضة تصل إلى 25 ضعفاً. وعلى سبيل المقارنة، ستكون بلاكويل أكثر كفاءة بمقدار 30 ضعفًا لأعباء عمل الاستدلال LLM مقابل رقائق H100 من إنفيديا، والتي دخلت حيز الإنتاج الكامل في سبتمبر 2022. وفي ذلك الوقت، تم تسعير سهم NVDA عند نقطة منخفضة غير مفهومة تبلغ حوالي 13 دولارًا للسهم الواحد.

ويكفي أن نقول إن المستثمرين يتوقعون نموًا مماثلًا بعد بلاكويل، على الرغم من أنه سيكون أقل بكثير من وزن إنفيديا الذي يزيد عن تريليون دولار في السوق. وفي أوائل أغسطس، سربت مصادر مطلعة لدى شركة مايكروسوفت (ناسداك:MSFT) إلى ذا إنفورميشن أن تعقيدات التعبئة والتغليف على الرقاقة على الرقاقة على الركيزة (CoWoS) ستؤدي إلى تأخر شحنات بلاكويل حتى الربع الأول من عام 2025.

ومع ذلك، أشار جون فينه، باحث الأسهم لدى كيبانك كابيتال ماركتس، إلى أن تأخير بلاكويل سيتم تحييده من خلال ما تبقى من تراكمات سلسلة هوبر (H100 و H200).

"لن يكون هناك تأثير على المدى القريب لتأخير بلاكويل من حيث نتائج الربع الثاني وتوجيهات الربع الثالث. كما كان من المقرر أن تبدأ بلاكويل في الأصل في زيادة الإنتاج ربما في نهاية ربع يوليو فقط."

بحسب تصريحات جون فينه لـ ياهو فاينانس هيمنة السوق

ولكن مع تصفية أعمال هوبر المتراكمة بحلول نهاية العام، ومع زيادة رقائق بلاكويل في النصف الثاني من عام 2025، يجب أن يتوقع المستثمرون تقارير فصلية أقل إثارة للإعجاب في تلك الفترة الانتقالية.

ماذا عن AMD وإنتل؟

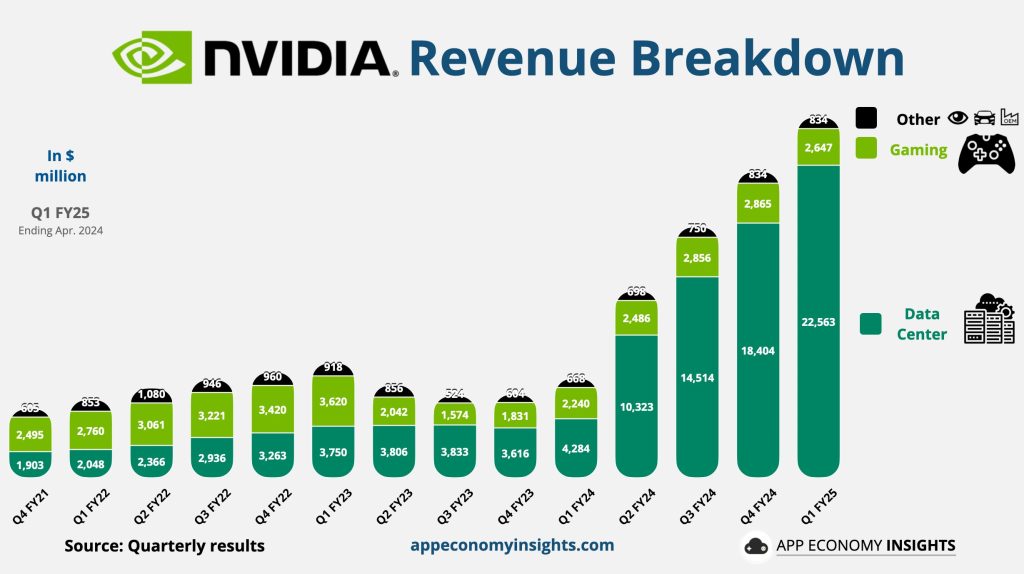

منذ الربع الرابع من العام المالي 2023، تفوقت شركة إنفيديا على قصتها الأصلية. فقد تحولت الشركة بحزم وبسرعة من شركة لوحدات معالجة الرسومات لألعاب الفيديو إلى شركة موردة لمراكز البيانات. وفي حين لا تختلف إيرادات إنفيديا من الألعاب كثيرًا عن مستوى الربع الأول من السنة المالية 2022، إلا أن قسم مراكز البيانات لديها تضخم بمقدار 6 أضعاف.

مصدر الصورة: AppEconomyInsights

مقارنةً بمنافسيها في قطاع أشباه الموصلات، تستحوذ إنفيديا على 34.84% من الحصة السوقية تاركةً وراءها AMD بنسبة 9.78%، برودكوم (ناسداك:AVGO) بنسبة 18.61% انتل (ناسداك:INTC) بنسبة 24% من الحصة السوقية. وضمن سوق وحدات معالجة الرسومات العالمية، تحتفظ إنفيديا بهيمنة شبه كاملة بنسبة 88% مقابل حصة شركة أدفانسد مايكرو ديفايسز (ناسداك:AMD) بنسبة 12%، وفقًا لبيانات شحنات شركة جون بيدي AIB للربع الأول من عام 2024.

وقد حققت إنفيديا هذه الهيمنة على السوق من خلال ربط أجهزتها بمنظومة برمجيات متكاملة. وبالنسبة للتعلم الآلي على وجه التحديد، قامت الشركة بتحسين العديد من الأطر والمكتبات مفتوحة المصدر مثل تنسورفلو وبي واي تورش وجيه ايه اكس ودي جي إل ونيمو وكالدي وغيرها.

وبعبارة أخرى، اتبعت إنفيديا نمطًا ثابتًا في إنشاء معايير لتجربة المطورين الأكثر انسيابية. بدءاً من منصة CUDA الحالية (بنية جهاز الحوسبة الموحدة)، يعود هذا النهج إلى معايير إنفيديا PhysX و RTX (تتبع الأشعة في الوقت الحقيقي) و DLSS و G-Sync.

وللبقاء في الصدارة في مجال الذكاء الاصطناعي لمراكز البيانات، قامت AMD مؤخرًا بخطوة جريئة من خلال الاستحواذ على زد تي سيستمز مقابل 4.9 مليار دولار. وعندما يتعلق الأمر بشركة انتل، يجب أن يوفر تأخير بلاكويل لعملاق المسابك الناشئ فرصة للتوسع مع رقائق Gaudi 3 الفعالة من حيث التكلفة.

ففي نهاية المطاف، تعتبر كل من AMD وإنفيديا شركتان لا تعتمدان على قدرات TSMC، في حين أن إنتل تنخرط في بناء مسبك مكلف.

توقعات سعر سهم إنفيديا

على الرغم من حدوث المزيد من التراجعات في السوق اعتمادًا على تحقق إشارات الركود، لا يزال سهم NVDA سهمًا مرغوبًا للغاية. فوفقًا لبيانات توقعات ناسداك المبنية على 39 مُدخلات المحللين، يبلغ متوسط السعر المستهدف لسهم NVDA 150.29 دولارًا مقابل 128.47 دولارًا للسهم في الوقت الحالي.

ويصل التقدير المرتفع إلى 200 دولار في حين أن التوقعات المنخفضة ليست بعيدة عن السعر الحالي عند 100 دولار للسهم الواحد. ووفقًا لشركة موردور انتليجنس، فمن المتوقع أن ينمو حجم سوق البنية التحتية العالمية للذكاء الاصطناعي بمعدل نمو سنوي مركب يبلغ 20.12% بين عامي 2024 و2029.

ووفقًا لجميع المؤشرات، فمن غير المرجح أن يتعدى منافسو إنفيديا بشكل كبير على نجاح الشركة في تطبيق الأجهزة المتطورة ضمن إطارها البرمجي الشامل.

***

لا يقدم الكاتب، تيم فرايز، ولا هذا الموقع الإلكتروني، ذا توكونيست، استشارات مالية. كما يُرجى الرجوع إلى سياسة موقعنا الإلكتروني قبل اتخاذ قرارات مالية.