الأسهم الآسيوية تنزلق وسط توترات إيران ومؤشرات صينية متباينة؛ كوريا الجنوبية تهوي 11%

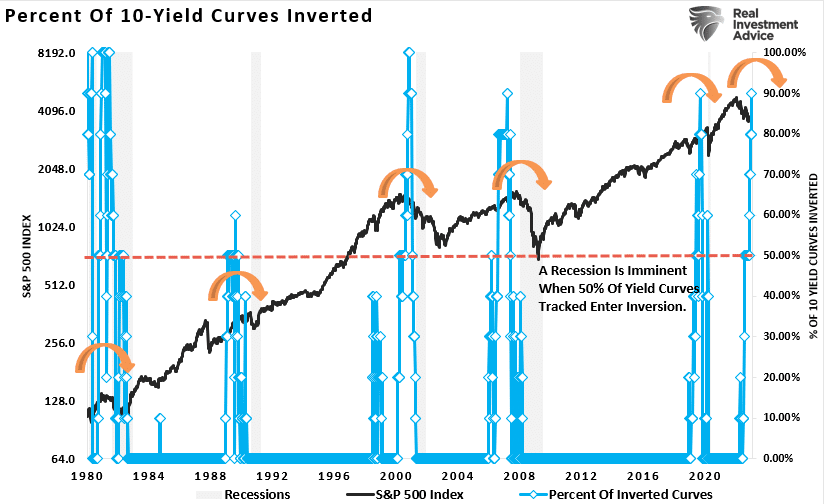

لقد ناقشنا مؤخرًا إشارات الركود الصادرة من الاتحاد الوطني للأعمال المستقلة (NFIB) و منحنى العائد المقلوب.

"تماما مثل عام 2019، نرى العديد من إشارات الركود نفسها من مسح الاتحاد الوطني للأعمال المستقلة NFIB مرة أخرى جنبًا إلى جنب مع نسبة عالية من الانقلابات في منحنى العائد. وتجدر الإشارة إلى أنه من بين عشر اختلافات للعوائد التي نتتبعها، والتي تعتبر الأكثر حساسية للنتائج الاقتصادية، فإن 90٪ منها مقلوبة ".

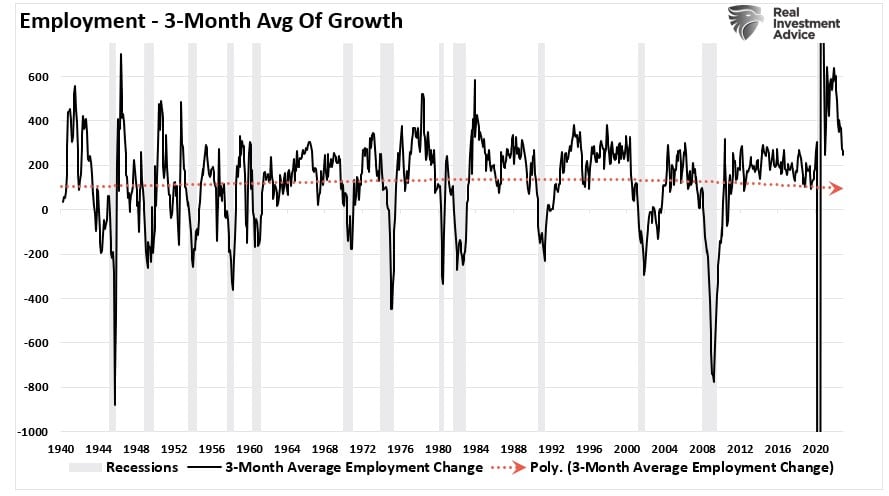

كما أشرنا، يشير العديد من المحللين إلى أن الاقتصاد قد يكون في حالة "هبوط ناعم". أو بدلاً من ذلك، تجنب الركود، ويرجع ذلك أساسًا إلى القوة المستمرة في تقارير التوظيف الشهرية.

في حين أن تقارير التوظيف هذه لا تزال قوية، كان الانخفاض السريع في النمو بمثابة إشارة ركود في حد ذاته. كما ذكرنا سابقًا، فإن اتجاه البيانات أهم بكثير من الرقم الشهري.

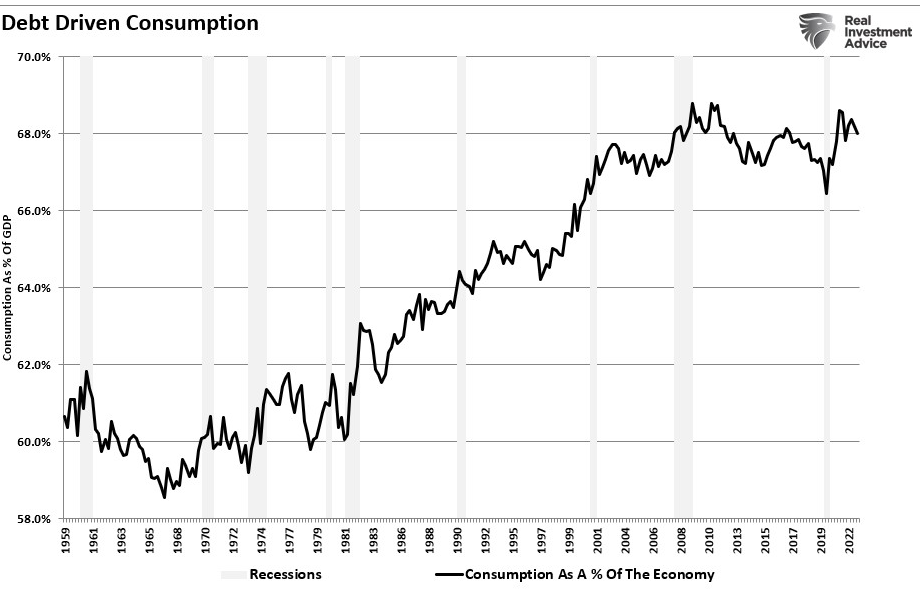

يُعد التوظيف عاملاً حاسمًا في معادلة الركود لأن الاقتصاد الأمريكي يعتمد بنسبة تقترب من 68٪ على نفقات الاستهلاك الشخصي.

بعبارة أخرى، ما يشتريه الأفراد ويستخدمونه يوميًا يدفع النشاط الاقتصادي. كما أنه يمثل الجزء الأكبر من نمو الإيرادات والأرباح للشركات.

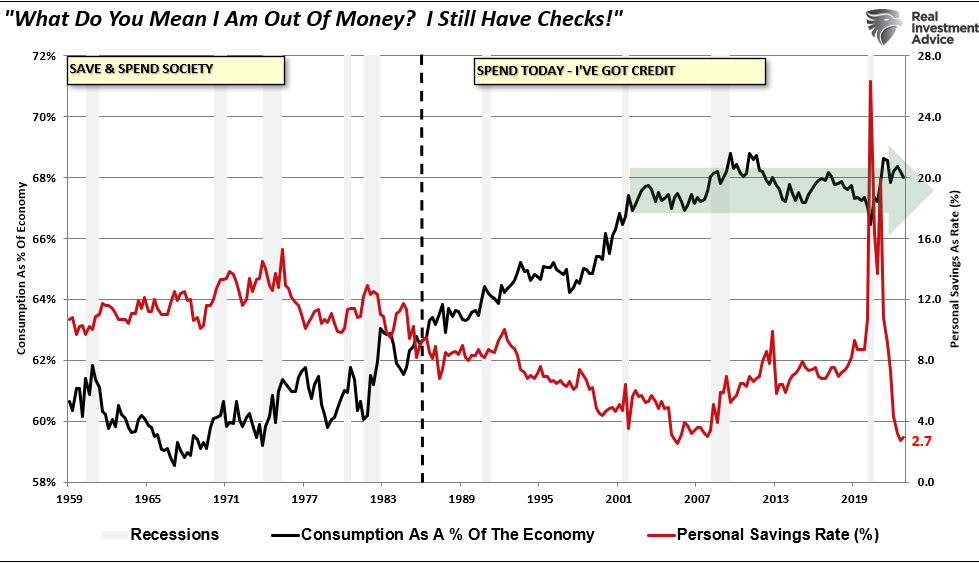

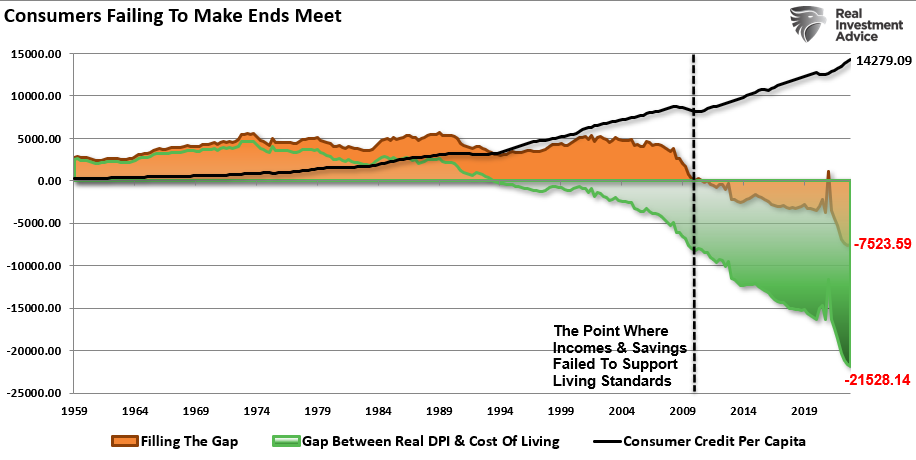

دعم التراجع الهائل في المدخرات وارتفاع ديون بطاقات الائتمان زيادة الاستهلاك في الاقتصاد الأمريكي. ومع ذلك، فمنذ مطلع القرن الحالي، تباطأ الاستهلاك بالتوازي النمو الاقتصادي.

تأتي إشارة ركود خاصة من الارتفاع الهائل في المدخرات بسبب "فحوصات التحفيز".

وقد انعكس هذا التعزيز تمامًا حيث يكافح المستهلكون لدفع الفواتير. في الوقت الحالي، يواجه ما يقرب من 40٪ من الأمريكيين مشكلة في دفع الفواتير، وما يقرب من 57٪ من الأمريكيين لا يستطيعون تحمل تكاليف نفقات الطوارئ البالغة 1,000 دولار.

يشعر 68٪ من الناس بالقلق من أنهم لن يتمكنوا من تغطية نفقات معيشتهم لمدة شهر واحد فقط إذا فقدوا مصدر دخلهم الأساسي. وعندما يتعلق الأمر بالدفع، فإن الغالبية (57٪) من البالغين في الولايات المتحدة غير قادرين حاليًا على تحمل نفقات الطوارئ البالغة 1,000 دولار.

عند التقسيم حسب الأجيال، من المرجح أن يكون الجيل زيرس (85٪) وجيل الألفية (79٪) قلقين بشأن تغطية نفقات الطوارئ.

هذا ليس مفاجئًا بالنظر إلى الفجوة الحالية بين تكلفة المعيشة المعدلة حسب التضخم والفارق بين الدخل والمدخرات. وهي تتطلب حاليًا أكثر من 7,500 دولار من الديون سنويًا لسد "الفجوة".

هذا هو السبب في أن ما يقرب من 75٪ من الأسر ذات الدخل المتوسط يعانون تحت تأثير التضخم، وفقًا لتقرير سي إن بي سي.

"ما يقرب من ثلاثة أرباع، أو 72٪، من العائلات متوسطة الدخل يقولون إن دخلهم لا يكفي تكاليف المعيشة، وهذه النسبة أعلى من نسبة 68٪ قبل عام، وفقًا لتقرير منفصل أجرته بريمريكا استنادًا إلى استطلاع بين الأسر التي يتراوح دخلها بين 30,000 و 100,000 دولار. وقالت نسبة مماثلة، 74٪، إنهم غير قادرين على الادخار من أجل مستقبلهم، ارتفاعًا من 66٪ قبل عام ".

إشارة الركود من بطاقات الائتمان

لا ينبغي بالتأكيد تجاهل إشارة "الركود" الصادرة عن المستهلكين، بالنظر إلى مساهمتهم في النمو الاقتصادي. ومع ذلك، فإن خطر حدوث ركود أعمق يزداد مع استمرار الاحتياطي فيدرالي في رفع أسعار الفائدة.

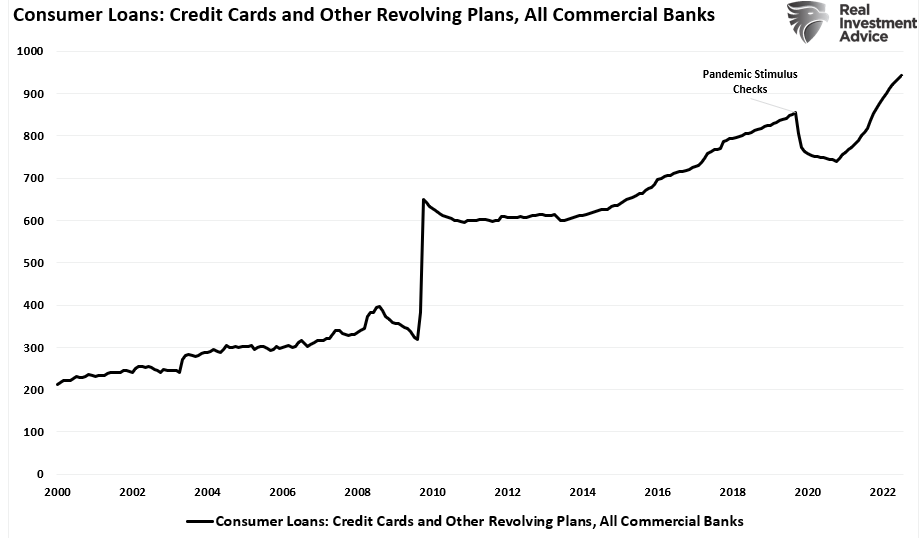

لم تعد بطاقات الائتمان مخصصة للسلع الفاخرة والسفر فقط. بالنسبة للعديد من الأمريكيين، أصبحت بطاقات الائتمان هي الفرق الآن بين شراء الطعام والبنزين من عدمه.

والجدير بالذكر، كما هو مبين أعلاه، أنه منذ عام 2000، تراجع الاستهلاك كنسبة مئوية من النمو الاقتصادي. ومع ذلك، استمرت قروض بطاقات الائتمان في الارتفاع لدعم مستوى المعيشة.

نظرًا لأن المستهلكين يطالبون بمنازل أكبر، وسلع فاخرة، وسيارات، وسفر، وترفيه، فشلت الدخول الحقيقية في مواكبة الطلب. مع أسعار فائدة قريبة من الصفر، رفع المستهلكون مستوى إنفاقهم على خلفية الديون الرخيصة، لا سيما منذ الأزمة المالية.

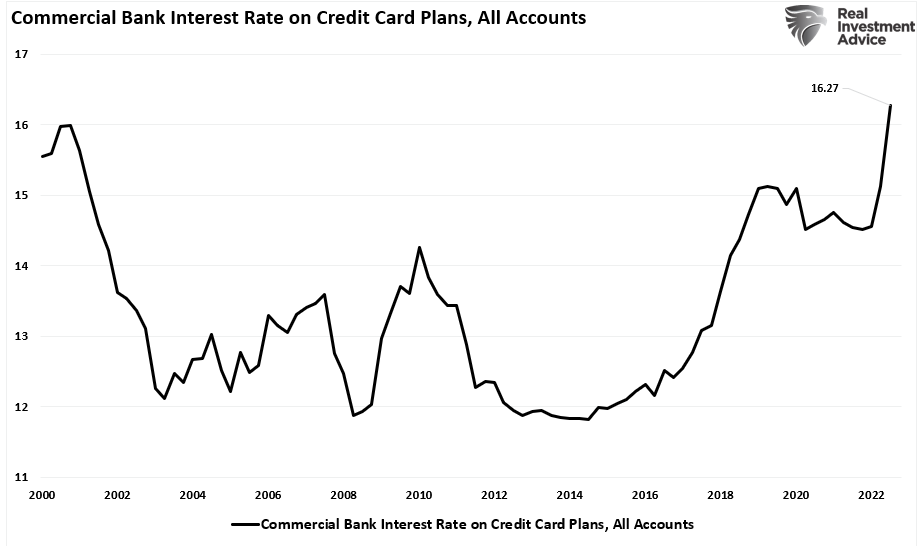

ومع ذلك، بينما يواصل بنك الاحتياطي الفيدرالي حملته العنيفة لرفع أسعار الفائدة، فإن معدلات الفائدة قصيرة الأجل مازالت تتغذى على الديون ذات الأسعار المتغيرة، مثل بطاقات الائتمان.

هذا هو السبب في أن إشارة الركود التي يجب أن ننتبه إليها هي الارتفاع الحاد في مدفوعات بطاقات الائتمان التي تأكل المدخرات وتوجه الأجور من الإنفاق الاستهلاكي لصالح خدمة الديون.

بالطبع، عندما يتعلق الأمر بالاقتصاد، تبدأ النتائج الاقتصادية السيئة دائمًا من المستهلك.

"إن الجمع بين ديون بطاقات الائتمان المرتفعة القياسية والفائدة القياسية المرتفعة على بطاقات الائتمان لا يقل عن كونه كارثيًا لكل من الاقتصاد الأمريكي، والمستهلك الذي يعاني من ضائقة والذي ليس لديه خيار سوى الاستمرار في الشراء بالائتمان بينما يأمل أن فاتورة الشهر المقبل لن تأتي بطريقة ما. لسوء الحظ، سيترجم هذا أيضًا في وقت ما في المستقبل القريب جدًا إلى خسائر قروض هائلة للبنوك الاستهلاكية الأمريكية. وهذا هو الوقت الذي سيصاب فيه باول بالذعر في النهاية ". – زيرو هيدج

كما هو موضح في الرسم البياني لفجوة الإنفاق الاستهلاكي أعلاه، أدى الفائض المؤقت للمستهلكين في عام 2020 بعد طوفان التحفيز إلى انعكاس هائل.

كان هذا بالضبط ما كنا نشك في أنه سيكون هو الحال، عندما تمت مناقشة حافز بايدن وأنه سيحد من الفقر لمدة عام واحد، على النحو التالي:

"البرامج الاجتماعية لا تزيد من الازدهار بمرور الوقت. نعم، سيؤدي إرسال الشيكات إلى الأسر إلى زيادة الرخاء الاقتصادي وتقليص الفقر لمدة 12 شهرًا. ومع ذلك، في العام التالي، عندما تنتهي الضوابط، ستعود مستويات الفقر إلى طبيعتها، بل وأسوأ من قبل، بسبب زيادة التضخم.

عندما نكون في عجلة من أمرنا لمساعدة المحتاجين، ننسى الأساسيات الاقتصادية دائمًا. إذا قمت بزيادة الدخل بمقدار 1,000 دولار شهريًا، فسوف تتكيف أسعار السلع والخدمات مع الطلب المتزايد. وكما أشرنا أعلاه، فإن الاقتصاد سوف يمتص بسرعة الدخل المتزايد ويعيد الفقراء إلى الوضع السابق.

كانت هذه النتيجة واضحة مع ارتفاع التضخم طوال عام 2022، والذي ترك الفقراء في حالة بؤس. في عام 2023، من المرجح أن تؤثر عواقب السياسة النقدية الأكثر تشددًا على عدد أكبر بكثير.

الركود قادم في عام 2023

بينما يتحدى السوق فكرة أن الاحتياطي الفيدرالي سيتمكن من تحقيق "الهبوط الناعم". لم يحصل بنك الاحتياطي الفيدرالي مطلقًا في حملته لرفع أسعار الفائدة على "نتيجة إيجابية".

بدلاً من ذلك، أدت كل مغامرة سابقة للسيطرة على الأوضاع الاقتصادية من قبل الاحتياطي الفيدرالي إلى ركود، أو سوق هابطة، أو بعض "الأحداث" التي تتطلب عكس السياسة النقدية. أو بالأحرى "هبوط صعب".

وبالنظر إلى حدة الحملة الحالية، فمن غير المرجح أن يظل الاقتصاد سالمًا حيث تنخفض معدلات الادخار بشكل ملحوظ. والأهم من ذلك، أن زيادة الفائدة تؤثر بشكل مباشر على الأسر التي تعتمد على ديون بطاقات الائتمان لتغطية نفقاتها.

في حين قد لا يعتقد المستثمرون أن هبوطً

ا صعبًا قادمًا، فإن مخاطر الاستهلاك بسبب المديونية وارتفاع الفائدة تشير إلى أنه سيكون هبوطًا صعبًا. والأهم من ذلك، أن أكثر ما يهم المستثمرين هو إعادة تسعير الأصول بشكل متزامن مع انخفاض الأرباح بسبب الانكماش في الاستهلاك.

بيت القصيد من رفع بنك الاحتياطي الفيدرالي للفائدة هو إبطاء النمو الاقتصادي، وبالتالي تقليل التضخم. على هذا النحو، يرتفع خطر حدوث ركود حيث تؤدي معدلات الفائدة المرتفعة إلى تقليص النشاط الاقتصادي. لسوء الحظ، مع تباطؤ الاقتصاد، قد يؤدي التشديد الإضافي إلى تفاقم خطر الركود.

هنا تكمن المخاطر. نظرًا لأن الأرباح لا تزال مرتبطة بالنمو الاقتصادي، فإن الأرباح تنخفض مع ارتفاع أسعار الفائدة. هذا هو الحال بشكل خاص في الحملات الأكثر عدوانية. لذلك، من المحتمل ألا تقوم أسعار السوق بخصم الأرباح بالشكل الكافي لاستيعاب المزيد من الانخفاض.

أعلنت وسائل الإعلام والبيت الأبيض الانتصار بالقول إن الربعين الأولين من عام 2022 لم يشهدا ركودًا بل تباطؤًا اقتصاديًا فقط. ومع ذلك، نظرًا لتأخر تأثير اللتغيرات في المعروض النقدي وأسعار الفائدة المرتفعة، فإن المؤشرات واضحة جدًا وتشير إلى أن خطر الركود محتمل جدًا في عام 2023.

وفي الغالب سيكون المستهلك هو الخاسر الأكبر.